税制適格ストック・オプションとは?基礎からメリット・デメリットまで解説

この記事でわかること

- 税制適格ストック・オプションの基本的な概要

- 税制適格ストック・オプションのメリット・デメリット

- 税制適格要件と最新のストック・オプション税制改正

- 税制適格ストック・オプションにおける会計・税務処理

著者プロフィール

O f All株式会社

シニアコンサルタント

宮下 卓也

総合リース会社にて、上場企業から個人事業主まで幅広い顧客を対象としたファイナンス営業に従事。その後、日系コンサルティング会社において、株式報酬制度の設計・導入支援、役員報酬制度の策定、ならびに指名報酬委員会の設置・運営に関するアドバイザリー業務を担当。現在は、O f All株式会社に創業メンバーとして参画。

税制適格ストック・オプション(税制適格SO)とは、一定の要件を満たすことで、権利行使時に課税がされず、株式売却時に譲渡所得としてのみ課税されるストック・オプションを指します。

通常、無償ストック・オプションは、権利行使時に最大55%の給与課税が発生しますが、税制適格SOを活用することで、株式売却時の20.315%(譲渡益課税)のみに抑えることができます。

近年の税制改正により、税制適格SOの使い勝手が改善されており、IPO準備企業はもちろん、M&A Exitを見据える企業でも活用され始めています。

本記事では、税制適格SOの仕組み、メリット・デメリット、制度上の要件、税務・会計の注意点まで、わかりやすく解説します。

税制適格ストック・オプションとは?

そもそも、株式報酬制度とは?

株式報酬制度とは、「企業が報酬として自社の株式や新株予約権を交付する報酬制度」です。

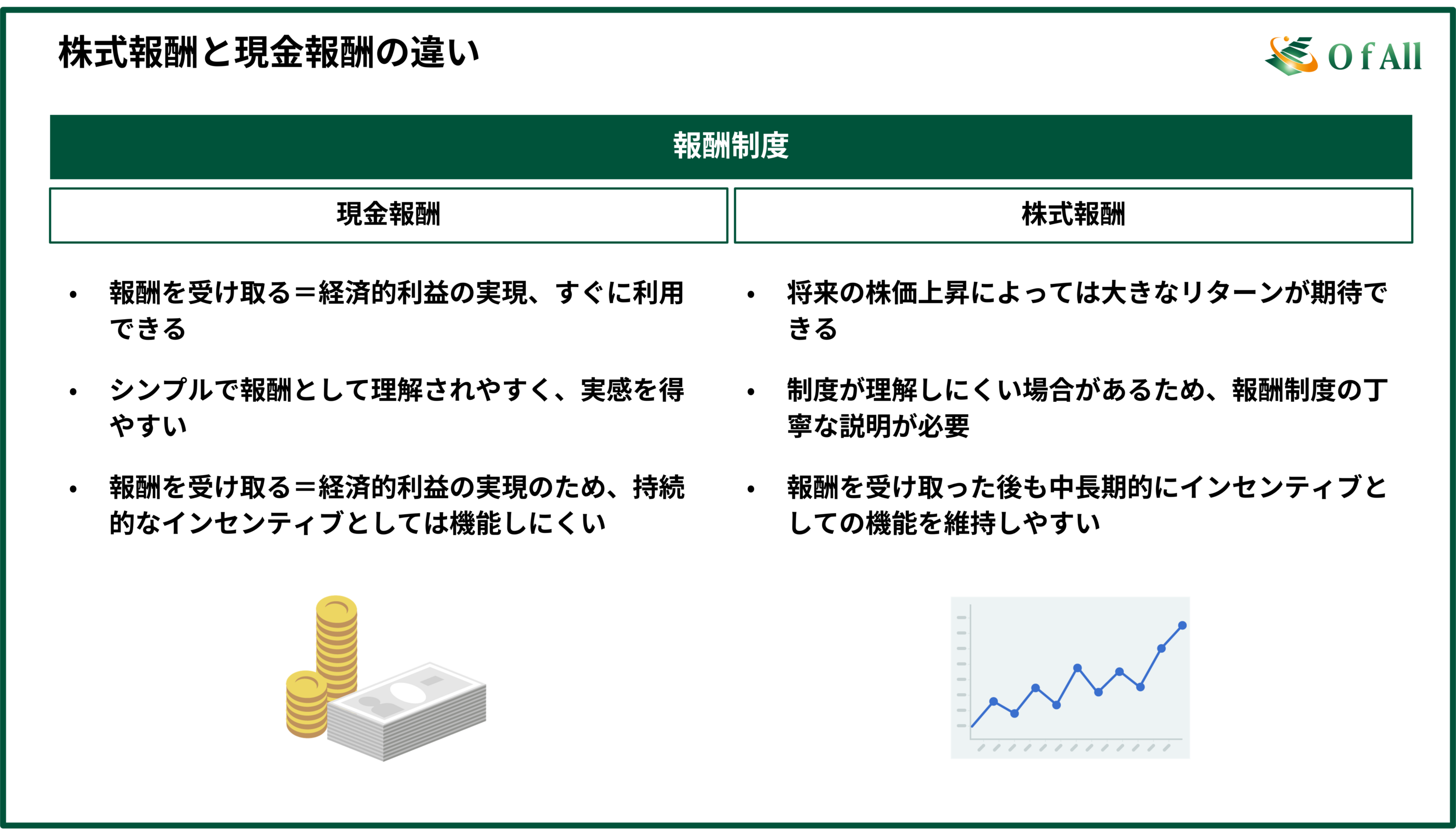

報酬の形態は主に、現金を交付する「現金報酬」と株式や新株予約権を交付する「株式報酬」の2つに分類されます。株式報酬は、一般的な現金報酬と比較して、中長期的なインセンティブとして機能しやすいという特徴などがあります。また、株価に連動させて現金報酬を支払う「株価連動金銭報酬」という形式の報酬制度も存在します。

株式報酬制度について基礎から知りたい方は以下の記事をご確認いただければ幸いです。

🔗株式報酬制度とは?基礎から11種類の制度・選び方まで理解しやすく解説

ストック・オプションとは株式報酬制度の中のひとつの種類

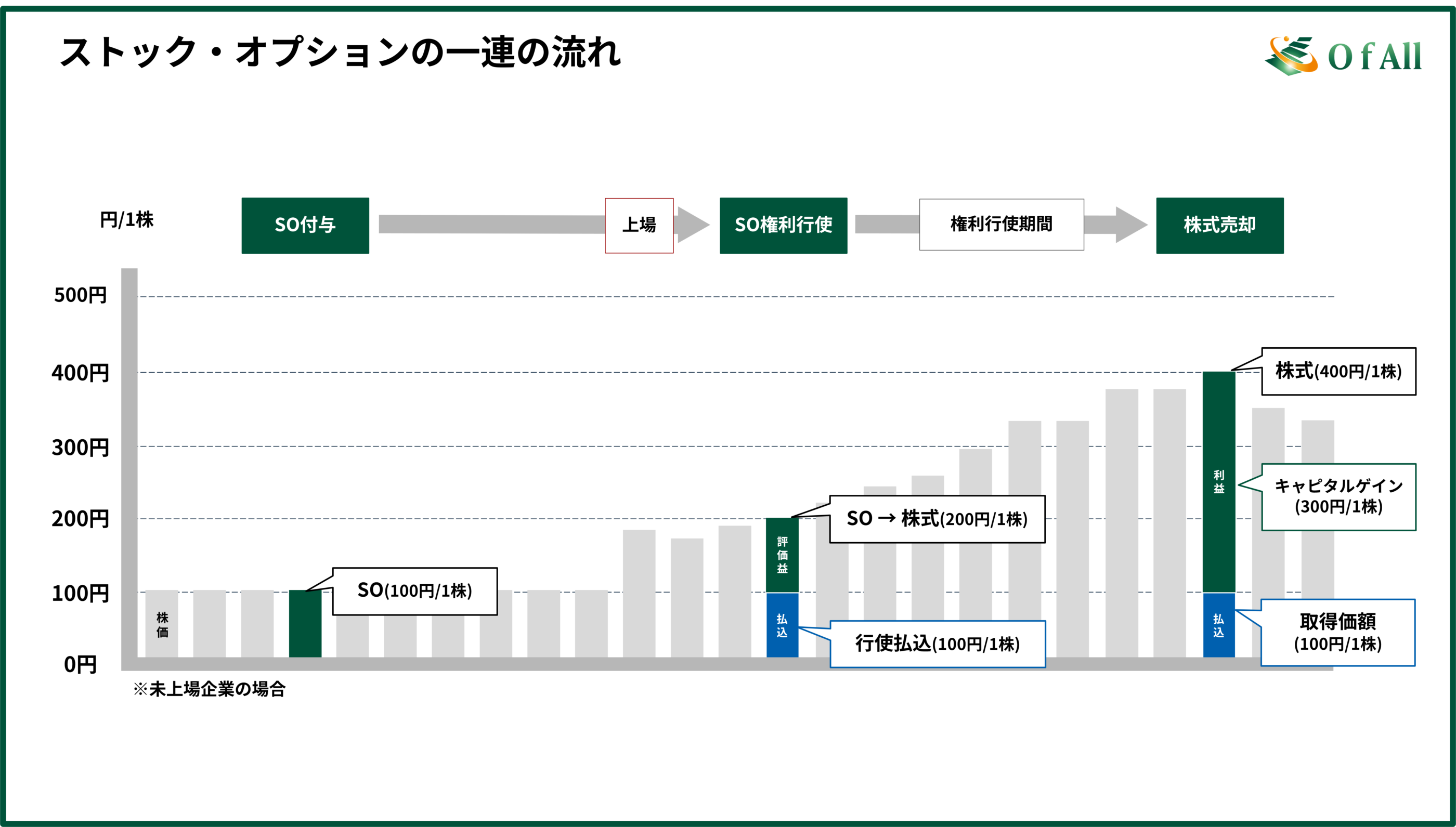

ストック・オプションとは、株式報酬制度の一種であり、あらかじめ定めた価額(権利行使価額)で自社の株式を取得できる権利(新株予約権)を付与する制度です。付与対象者はストック・オプションの権利を行使して株式を取得し、その後売却することでキャピタルゲインを得ることができます。

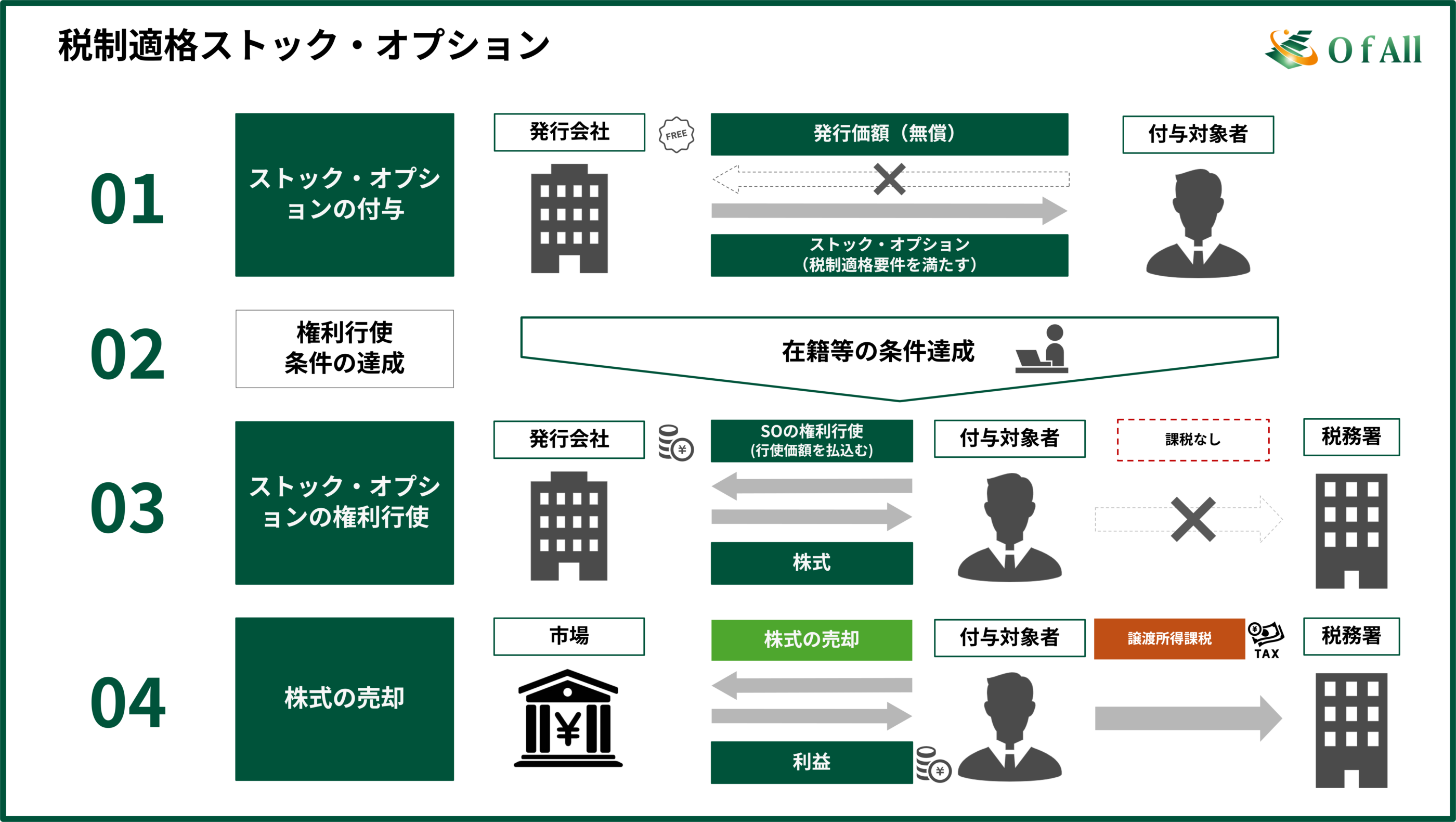

ストック・オプションにおける一連の流れと特徴は以下となります。

今回は、上場企業および未上場企業で広く活用されている税制適格ストック・オプションを取り上げて解説していきます。

ストック・オプションの全体像について知りたい方は以下の記事をご参照ください。

🔗ストック・オプションとは?基礎から種類・制度・選び方までわかりやすく解説

無償ストック・オプションとは?

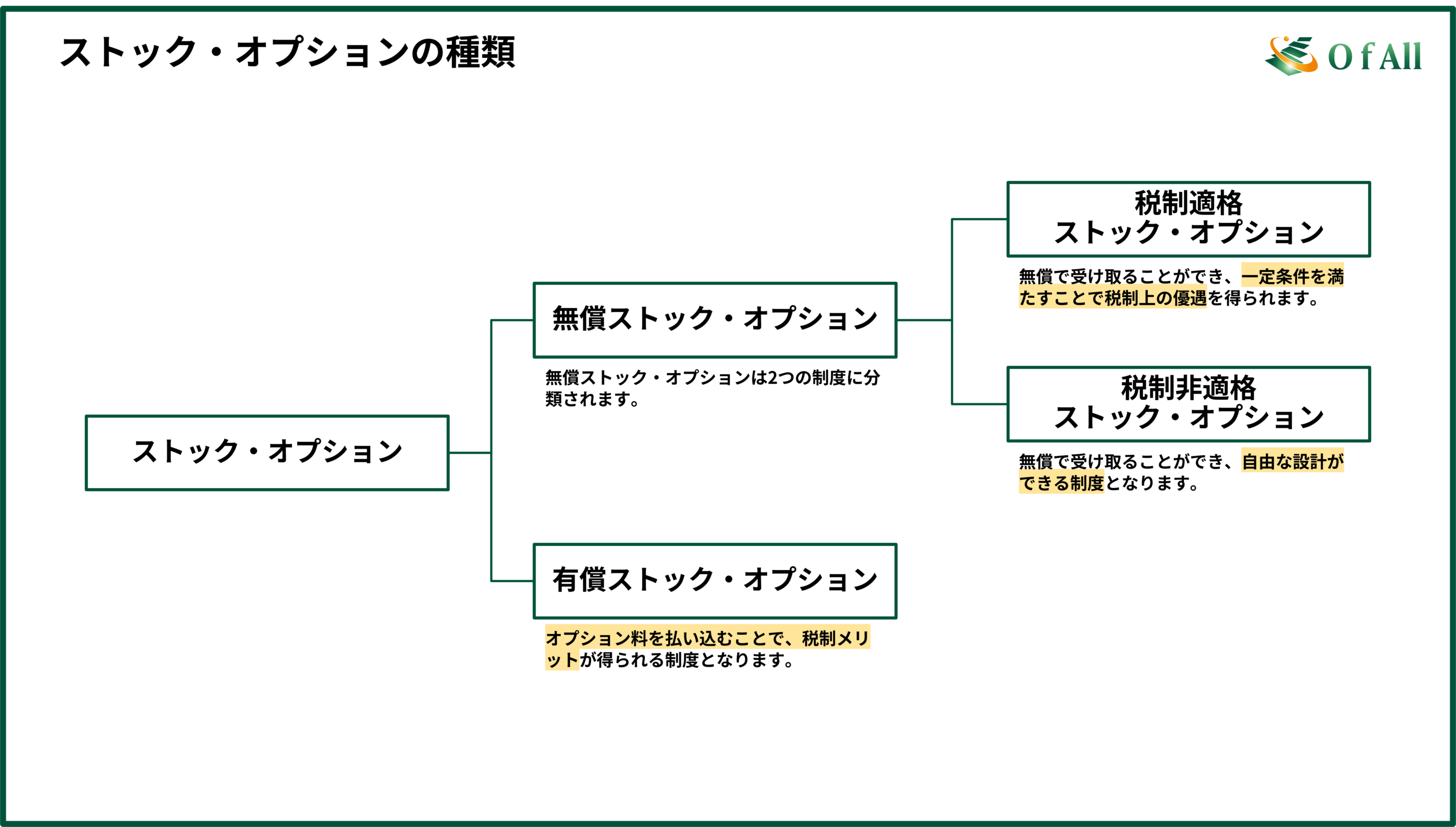

無償ストック・オプションとは、ストック・オプションの一種で、発行時に付与対象者が金銭を払い込む必要が無く、無償で受け取ることができるストック・オプションのことを指します。

ストック・オプションは無償・有償に分類されたのち、無償ストック・オプションについては「税制適格ストック・オプション」と「税制非適格ストック・オプション」に分かれます。

また、上場企業で利用される株式報酬型ストック・オプションは税制非適格ストック・オプションの活用型となります。

ここからは無償ストック・オプションにおける「税制適格ストック・オプション」について、解説していきます。

税制適格ストック・オプションの概要と仕組み

税制適格ストック・オプションは、無償(発行時に付与対象者が金銭を払い込む必要が無い)で受け取ることができ、適格要件を満たしていれば、課税は株式売却時の譲渡所得課税のみとなります。これにより、付与対象者の税負担が軽減され、特に株価が大きく上昇することが見込まれる場合において、より強いインセンティブ効果を期待することができます。

税制適格ストック・オプションにおける一連の流れと特徴は以下となります。

.png)

税制適格ストック・オプションは、ストック・オプション制度の中でも最も多く活用されている制度のひとつです。

しかし、税制上の優遇を受けるには、税制適格要件を満たす必要があり、制度設計や発行手続きの整備が欠かせません。

次に、税制適格SO制度の主なメリット・デメリットを具体的に見ていきます。

税制適格ストック・オプションのメリット・デメリット

税制適格ストック・オプションのメリット

税制適格ストック・オプションのメリットについて解説していきます。

ストック・オプション全体としてのメリット・デメリットは以下の記事をご参照ください。

🔗ストック・オプションのメリット・デメリット

発行時に付与対象者が資金負担をする必要がない

無償での発行であるため、付与対象者がSOの取得時に金銭を払い込む必要がありません。

そのため、対象者は初期リスクを取ることなく、株価上昇によるリターンを狙うことができます。企業側としても、幅広い役職員に受け入れられやすい報酬制度として活用できます。

課税の繰り延べ(権利行使時)

権利行使時における株式時価と行使価額との差額に対する課税が、株式売却時まで繰り延べられます。これにより、株式売却前に課税が発生しないため、納税資金を確保するために株式を売却する必要がありません。

企業側としても、非適格SOと異なり給与課税が発生しないため、権利行使時における源泉徴収対応が不要です。

譲渡所得としての課税

株式の売却時に、株式譲渡価額と権利行使による払込金額の差額が譲渡所得として課税されます。給与課税と比較して負担が軽減されるため、対象者にとっては実質的な手取りを最大化できる報酬制度と言えます。

税制適格ストック・オプションのデメリット

次に、税制適格ストック・オプションのデメリットは、以下の通りです。

柔軟な設計が比較的難しい

税制適格SOは、行使期間や行使価額などの適格要件による制約があるため、設計に縛りが生じる側面があります。

付与対象者の範囲に制限がある

税制適格要件により、付与対象者の縛りがあるため、対象者によっては付与できない場合があります。

ここまで見てきた通り、税制適格SOには大きなメリットがある一方で、税制適格要件を満たす必要があります。

ここからは、適格要件の内容と近年の税制改正を踏まえた最新のポイントについて解説します。

税制適格要件と最新のストック・オプション税制改正

令和6年度のストック・オプション税制改正について

令和6年度のストック・オプション税制改正では、スタートアップを中心とした成長企業におけるストック・オプション(SO)制度の利便性を高めるため、税制適格要件に関する見直しが行われました。

令和6年度のストック・オプション税制改正における具体的な改正項目は、主に以下の3点です。

- 年間の権利行使価額の限度額の引上げ

- 発行会社自身による株式管理が可能に(株式の保管管理要件の緩和)

- 社外高度人材に対する対象範囲の拡充

この中でも、「年間の権利行使価額の限度額の引上げ」と「発行会社自身による株式管理が可能になった点」は、制度設計における自由度を大きく高める改正であり、実務上も特に重要なポイントです。

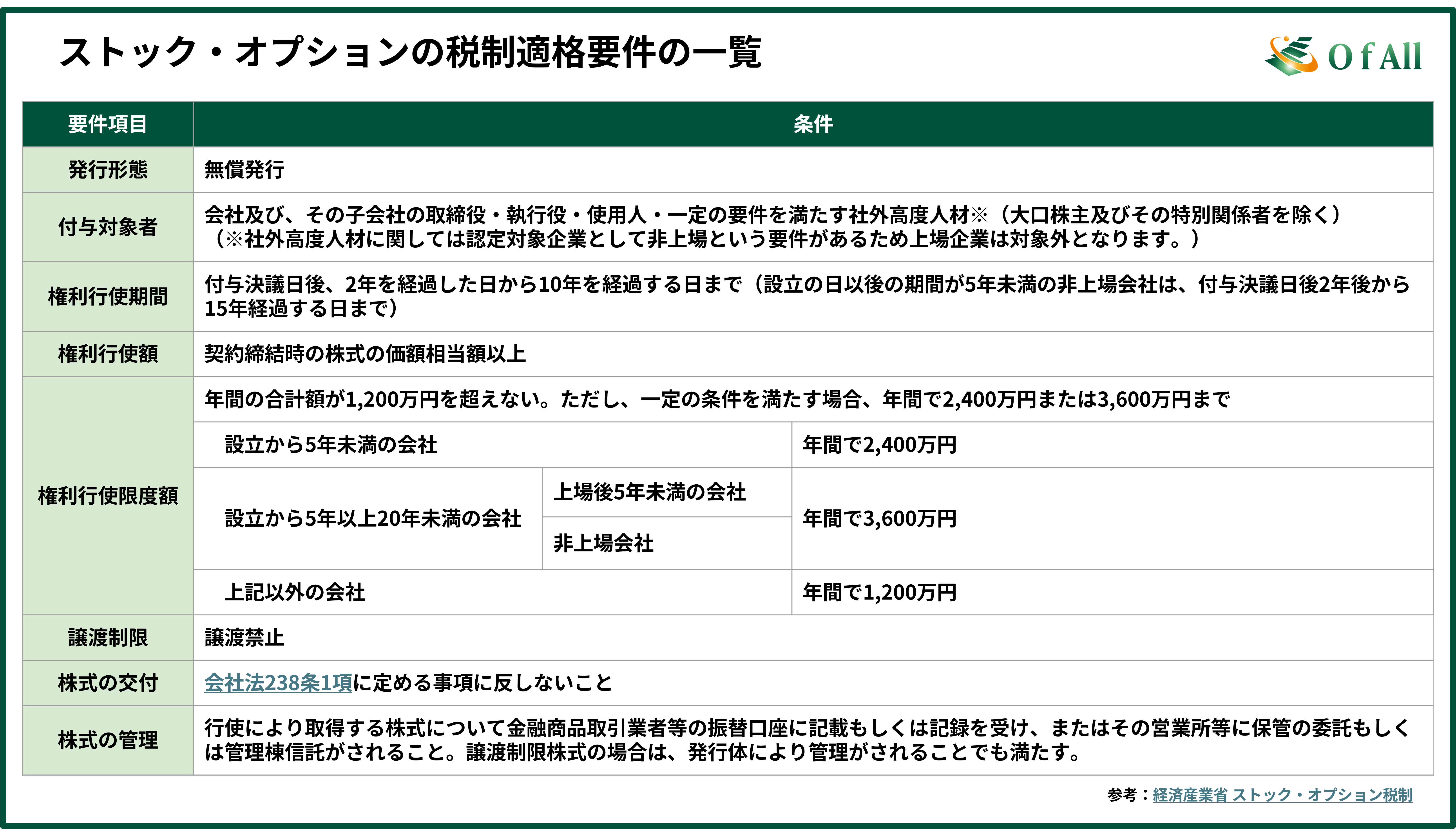

税制適格要件の一覧

ストック・オプション税制が適用される税制適格ストック・オプションを発行するためには以下の税制適格要件を満たす必要があります。

※2025年4月現在

※社外高度人材に対するストックオプション税制は、下記リンクをご参照ください。

参考:経済産業省 ストック・オプション税制

参考:経済産業省 社外高度人材に対するストック・オプション税制

税制適格ストック・オプションの設計上の主な3つの注意点

①付与対象者の範囲

税制適格SOの対象者として、発行会社およびその子会社等の「取締役・執行役・使用人」と定められています。

一方で、取締役等に該当する方でも以下に該当する場合は、制度の対象外となります。

- 大口株主

- 上場会社:発行済株式総数の10%超を保有する者

- 非上場会社:発行済株式の1/3超を保有

- 大口株主の特別関係者(配偶者や親族等)

また、実務上においては、他社への出向等、雇用関係が複雑な場合には税制適格SOの対象となるかどうか判断が分かれることがあります。

制度設計や運用方針の整理を含めて、判断に迷う際はお気軽にご相談ください。

②権利行使価額

行使価額とは、ストック・オプションを行使して株式を取得する際に、対象者が支払う1株あたりの価格を指します。将来の株式売却価額との差額がキャピタルゲインとなるため、行使価額の設計はインセンティブ効果を左右する重要な項目です。

特に未上場企業では、企業価値がまだ上昇していない早期フェーズで発行することで、行使価額を低く抑えることができ、対象者に大きなリターン期待値を提示しやすくなります。

未上場企業が税制適格SOを活用する場合には、セーフハーバールールにより、税務上の株価を基準に行使価額を設定することが可能です。

ただし、会計上の評価額よりも行使価額を低く設定した場合には、株式報酬費用の計上が必要となるため、費用インパクトや計上タイミングを踏まえた検討が求められます。

セーフハーバールールとは?

税制適格ストック・オプションにおいて、純資産価額方式等の算定方法にて行使価額を設定できるルールです。

- 未公開企業において、純資産価額等の算定が認められる財産評価基本通達の例による特例方式を選択可能です。

- 時価評価額(資金調達時のバリュエーション)が高い場合でも、純資産額等以上の金額で行使価額を設定すれば、税制適格要件を満たします。

- 優先株式を発行している場合、純資産額等から優先分配分を控除可能です。

出典:🔗国税庁_ストックオプションに対する課税(Q&A)に基づき弊社作成

③M&A時の一括行使と年間行使額の上限

税制適格SOを発行する場合、年間の権利行使価額の上限額(1,200万円〜3,600万円)にも注意が必要です。

IPOを前提とする場合は、複数年にわたって段階的に権利行使を行うことで、この上限額の範囲内に収めることが可能です。

しかし、M&Aが発生した場合は、一括での権利行使が必要なケースが多く、結果として適格要件の上限額を超えてしまうリスクが高くなります。

そのため、制度設計の段階で、「M&A時に一括行使となった場合でも、適格性が維持できる設計かどうか」をシミュレーションしておく必要があります。シミュレーションの結果次第では、付与数や行使価額を調整することで上限内に収める、あるいは超過が想定される部分について、有償SOなどとの組み合わせで設計するといった対応が考えられます。

今回ご紹介した3つのポイントは、税制適格SOの設計において特に実務上の検討が欠かせない論点です。

このほかにも、実際の企業フェーズや組織体制によっては、より細かな条件整理や契約設計が必要となります。

自社の方針に合わせた適切な制度設計をご検討される場合は、ぜひ一度ご相談ください。

税制適格ストック・オプションの税務処理と会計処理

税制適格ストック・オプションの税務処理

- 付与対象者側への課税

税制適格要件を満たす場合、権利行使時には課税が発生せず、株式を売却した際に譲渡益課税が発生します。取得した株式を売却した際に、株式譲渡価額と権利行使による払込金額の差額に対して一律20.315%(所得税等 15.315%+住民税 5%)の税率が適用されます。

- 発行会社の税務処理

ストック・オプションにおける損金算入は、権利行使時に給与所得課税が発生する場合に限り認められます。したがって、給与所得課税が発生しない税制適格ストック・オプションについては、損金算入の対象外となります。

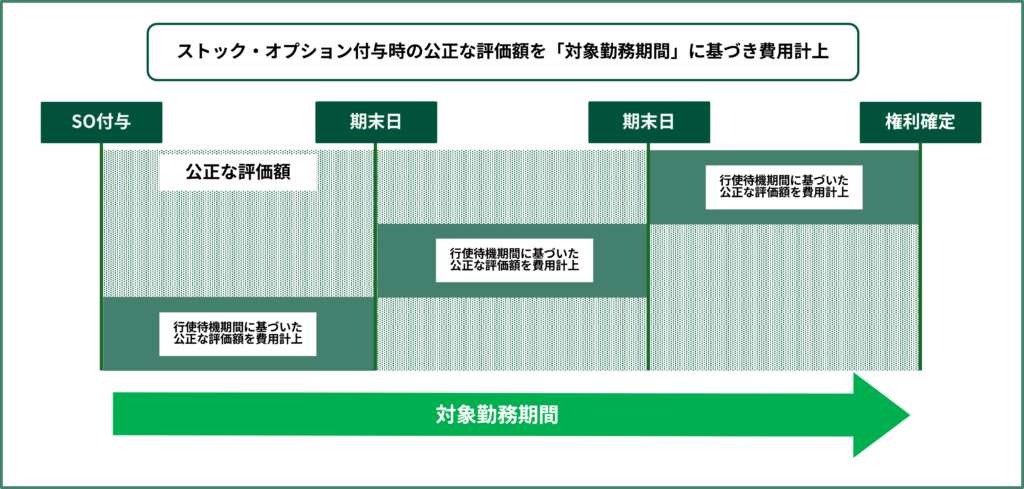

税制適格ストック・オプションの会計処理

- 上場企業の場合

ブラック=ショールズ・モデルなどの評価手法を用いてストック・オプションの公正な評価額を算出し、付与時から権利確定までの対象勤務期間に応じて「株式報酬費用」として費用計上します。

- 未上場企業の場合

未公開企業における特例措置が設けられているため、公正な評価単価に代えて本源的価値を「株式報酬費用」として費用計上します。

この「本源的価値」とは、付与時点において既に生じているキャピタルゲインを指し、具体的には株式の評価額から行使価額を差し引いた金額を指します。

ストック・オプションの本源的価値=自社株式の評価額-行使価額

このため、行使価額≧自社株式の評価額の場合には、会計処理は発生しません。

会計仕訳は以下のとおりです。

【付与時および期間中】

| (借) 株式報酬費用 XX | (貸) 新株予約権 XX |

【権利失効時】

| (借) 新株予約権 XX | (貸) 新株予約権戻入益 XX |

【権利行使時】

| (借) 新株予約権 XX 現預金 XX | (貸) 資本金 等 XX |

他のストック・オプションとの違い

続いて、税制適格ストック・オプションと他のストック・オプションの違いについて解説していきます。以下の比較表は未上場企業を想定した内容になっています。

.png)

税制適格ストック・オプションと有償ストック・オプションの違い

有償ストック・オプションは、無償型とは異なり、発行時に付与対象者がオプションの対価として金銭を払い込む必要があります。この払い込み金額(発行価額)は、ストック・オプションに付された業績や株価などの条件に基づいて決定されます。条件を設定することで、オプション自体の価値を下げ、払込金額を低く抑えることが可能です。また、有償ストック・オプションは報酬ではなく、適正な時価で購入している有価証券とみなされるため、行使時に課税されることはありません。

有償ストック・オプションにおける一連の流れと特徴は以下となります。

.png)

🔗有償ストック・オプションとは?基礎知識からわかりやすく解説

税制適格SOと有償SOの最大の違いは、発行時に付与対象者がオプションの対価として金銭を払い込むかどうかにあります。

また、有償ストック・オプションでは在籍条件に加え、業績条件が設定されることが多く、より強い業績達成へのコミットメントを求める設計として活用されることがあります。

ストック・オプションの選び方

ここまで、税制適格ストック・オプションについて解説してきました。

最後に、ストック・オプション制度を選択する際にどのようなポイントを基に検討していけばよいのかを、考慮されやすい主なポイントにフォーカスして解説していきます。

ストック・オプション 選定時の主なポイント

ストック・オプションを選択する際には、自社の目的や状況に合わせて、適切な制度を選ぶことが重要です。ここでは一例として、ストック・オプションの制度を選択する際に考慮されやすい主なポイントを解説していきます。

- 付与対象者の属性

取締役や従業員、あるいは業務委託などの社外協力者かによって、適用できる制度は異なります。

また、期待される役割に応じて最適な制度も異なります。

- 付与対象者の課税関係

付与対象者にどのような課税がされるのか、またどのタイミングで課税が発生するのかは重要なポイントです。発行の目的も整理したうえで適切な課税関係を検討する必要があります。

- 発行時の金銭負担

発行の目的によっては、発行時に金銭負担をしてもらうことでよりコミットメントを高めたいという考え方もあります。インセンティブとして役職員にSOを付与する場合には、金銭負担が発生しない無償SOで渡すケースが一般的です。

- 設計の自由度

税制適格要件等に縛られず制度設計をしたい場合には、税制非適格SOや有償SOを検討します。

税制適格ストック・オプションが選択されやすい一例

前述のストック・オプションの選択時に考慮されやすいポイントにおいて、企業の状況や要望から、どのような場面で税制適格ストック・オプションが選択されやすいのかの事例を紹介していきます。

実際には考慮する点がこのポイント以外にも多々ありますので、あくまで参考例としてご認識いただけますと幸いです。

.png)

税制適格ストック・オプションの法定調書

税制適格SOを発行した場合、付与時に所轄税務署への法定調書の提出が必要です。

見落とされがちな手続きでもあるため、制度設計とあわせて事前に対応方針を決めておくとスムーズです。

詳細は以下の記事をご確認ください。

ストック・オプションの発行事例

各ストック・オプションの発行事例などをお探しならO f All株式会社が提供する「ストック・オプションデータベース」を一度、ご確認下さい。

上場企業向けの株式報酬制度の事例をお探しでしたら「株式報酬データベース」も提供しております。

「ストック・オプション 解説ガイドブック」に体系的にまとめています

ここまでの記事の内容はもちろん、基本的なポイントから各制度についての詳細まで、体系的にわかりやすくまとめた「ストック・オプション 解説ガイドブック」を無料配布しております。

無料でダウンロード可能ですので、ストック・オプションについて情報収集されている方は、一度、下記からご確認下さい。

ストック・オプションの制度導入・設計についてご相談ください

ここまで、税制適格ストック・オプションについて、基礎的な内容からメリット・デメリットまでを解説してきました。

本記事の内容がストック・オプションを検討している皆さまの参考になれば幸いです。

制度設計にあたっては、自社の資本政策や上場・M&A方針などとの整合性も踏まえた対応が求められます。

「どの制度を導入すべきか?」「どんな条件で設計すべきか?」といったお悩みがある方は、ぜひお気軽にご相談ください。

また、下記にて弊社の会社案内資料も配布しております、ご参考までにご確認いただけましたら幸いです。お急ぎの方はオンラインでの無料相談も承っておりますので、ぜひご活用ください。