株式報酬制度の事例を市場区分ごとに解説

を上場市場ごとに解説.png)

この記事でわかること

- 株式報酬制度の全体傾向や市場区分ごとの事例

- RS・RSU・PS・PSU・SOの市場区分ごとの事例

- RS・RSU・PS・PSU・SOにおける特定企業の事例

著者プロフィール

O f All株式会社

代表取締役

福地 悠太

主に上場企業に対するストック・オプションの設計・導入支援、エクイティ・ファイナンスに関するアドバイザリー業務、M&Aアドバイザリー業務等に従事。証券株式会社を経て、再びコンサルティング業に戻り、株式報酬制度の設計・導入支援、役員報酬制度の設計、指名報酬委員会の設置・運用に係る助言業務等を行う。

株式報酬制度を検討していく際に、気になるポイントとして挙げられるのが他社の導入事例です。

本記事ではRS・RSU・PS・PSU・無償SO・株式報酬型SO・有償SO・信託関連(株式給付信託等)の8種類を中心に全体の導入傾向や主要な【東京証券取引所の市場区分ごと】の導入傾向と特定企業の事例を整理し、解説していきます。

株式報酬制度について、網羅的に知りたいという方は以下の記事をご確認下さい。

🔗株式報酬制度とは?基礎から11種類の制度・選び方まで理解しやすく解説

今回の事例解説で取り上げる株式報酬制度

今回、事例として取り上げる株式報酬制度はRS・RSU・PS・PSU・無償SO・株式報酬型SO・有償SO・信託関連(株式給付信託等)の8種類です。

本記事では上記の8種類の株式報酬制度を中心に弊社が提供する「🔗株式報酬データベース」を活用しながら事例を解説していきます。

| 株式報酬制度・株価連動金銭報酬の種類 | フェーズ | 概要 |

|---|---|---|

| 譲渡制限付株式(RS) | 上場企業 | 一定期間の譲渡制限(継続勤務等の条件)が付された現物株式を付与する報酬制度。 |

| 譲渡制限付株式ユニット(RSU) | 上場企業 | 一定期間の継続勤務等の条件付で株式が交付される権利(ユニット)を付与する報酬制度。 |

| パフォーマンス・シェア(PS) | 上場企業 | 事前に設定した業績目標等(売上高・利益額など)による譲渡制限が付された現物株式を付与する報酬制度。 |

| パフォーマンス・シェア・ユニット(PSU) | 上場企業 | 事前に設定した業績目標等(売上高・利益額など)が達成された際に株式が交付される権利(ユニット)を付与する報酬制度。 |

| 株式給付信託 | 上場企業 | 信託を通じて対象者へ自社株式を給付する報酬制度。給付に際してはポイントを介す。 |

| 株式報酬型ストック・オプション(1円ストック・オプション) | 上場企業 | 発行のタイミングで付与対象者による金銭の払い込みを必要とせず、権利行使価額を1円に設定するストック・オプション。 |

| 無償ストック・オプション | 上場企業 未上場企業 | あらかじめ定めた価額(権利行使価額)で自社の株式を取得できる権利(新株予約権)を付与する報酬制度。税制適格要件を満たせば、課税のタイミングが1回のみとなるが、税制適格要件を満たさない場合、課税は権利行使時と株式売却時の2回にわたり行われる。 |

| 有償ストック・オプション | 上場企業 未上場企業 | 新株予約権の発行のタイミングで付与対象者による金銭の払い込みが発生する。税務上、報酬ではなく、有価証券の売買として扱われる。 |

すべての株式報酬制度を確認したい方は「🔗主な株式報酬制度・株価連動金銭報酬 11種類を解説」をご確認下さい。

また、本記事では、株式報酬制度の導入事例を「東証グロース」「東証スタンダード」「東証プライム」の3つの市場区分に焦点を当てて、解説していきます。

株式報酬制度の導入事例を業種ごとに解説した記事は以下をご確認ください。

2025年における株式報酬制度の導入傾向(市場全体)

まずは、2025年における市場全体の株式報酬制度の導入傾向を見ていきます。

2024年のデータはこちらの「🔗2024年版 株式報酬制度 データブック 市場別傾向レポート」をご確認ください。

なお、今回使用するデータは「🔗株式報酬データベース」をもとに作成しています。

株式報酬データベースの留意点は下記をご確認ください。

- 本データベースは、上場企業の適時開示を参照して作成しています。

- 本データベースは無償SO・有償SO・株式報酬型SO・RS・RSU・PS・PSU・信託に関連する制度を対象としています。

- 一部、AIを用いて処理をしている箇所も含まれるため、誤った結果や予期しない結果・重複が表示される場合もございます。正確な情報については各適時開示のPDFをご確認下さい。

- 調査・作成に関しては細心の注意を払っておりますが、内容及び情報の正確性等を必ずしも保証するものではございません。

- 本データについて、事前に承諾を得ることなく、これらの内容を複製・加工譲渡することはご遠慮ください。(ただし、常識及び著作権法等の法令で認められる範囲内での部分的な引用は問題ございません。)

- 本記事では2025年1月~2025年12月に適時開示されたデータを使用しています。

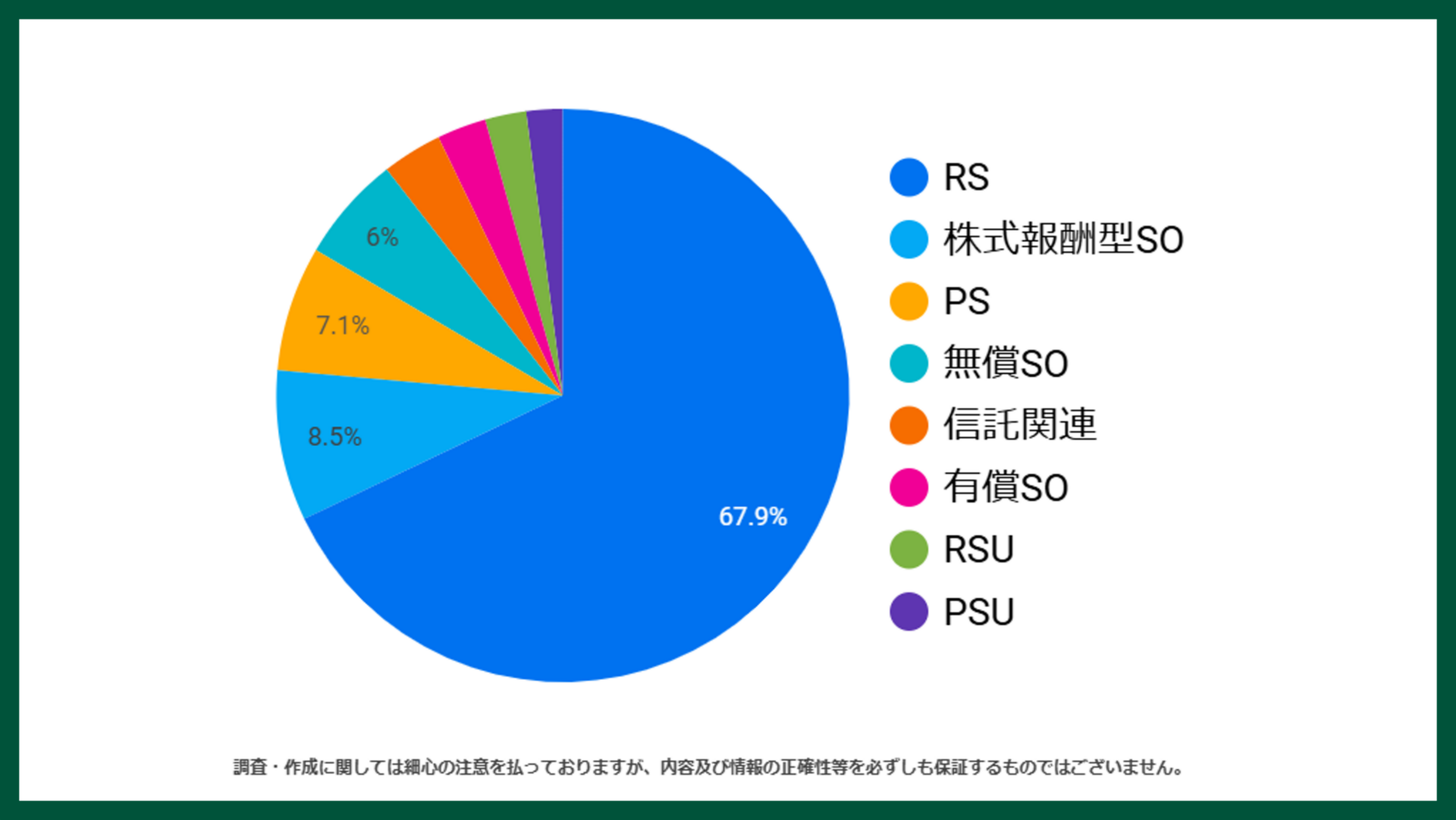

各制度の導入比率

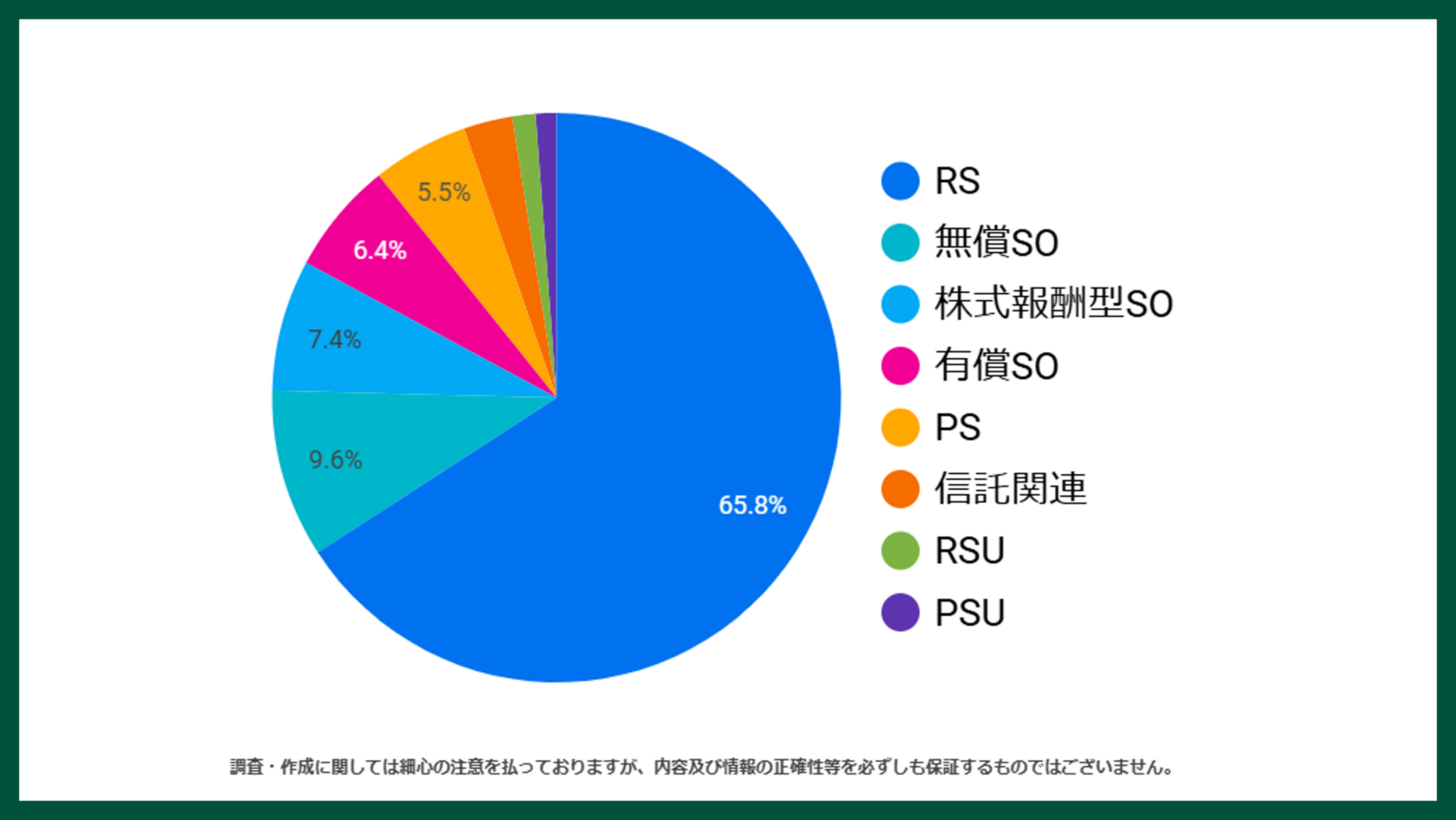

2025年における各制度の導入比率は全体で見ると下記の通りとなりました。

最も多く導入されている株式報酬制度は「RS」となり、次いで「無償SO」と「有償SO」の導入比率が多くなっています。

PS・PSUなどの業績連動型株式報酬の導入件数は徐々に増えてきていますが、全体としてはまだ少数という結果になりました。

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 1,507 | 67.9% |

| RSU | 22 | 1.0% |

| PS | 115 | 5.2% |

| PSU | 35 | 1.6% |

| 無償SO | 184 | 8.3% |

| 有償SO | 154 | 6.9% |

| 株式報酬型SO | 128 | 5.8% |

| 信託関連 | 74 | 3.3% |

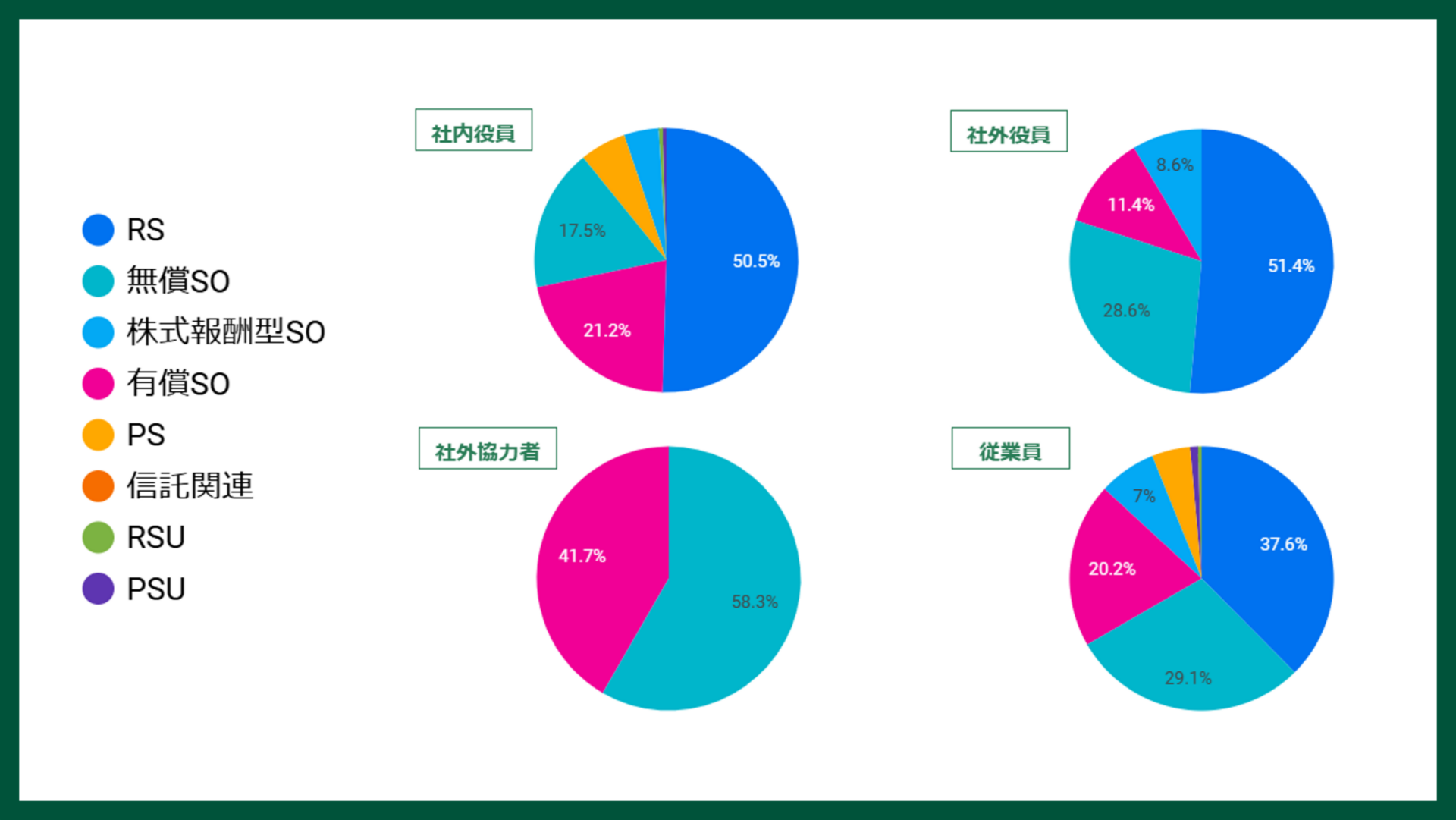

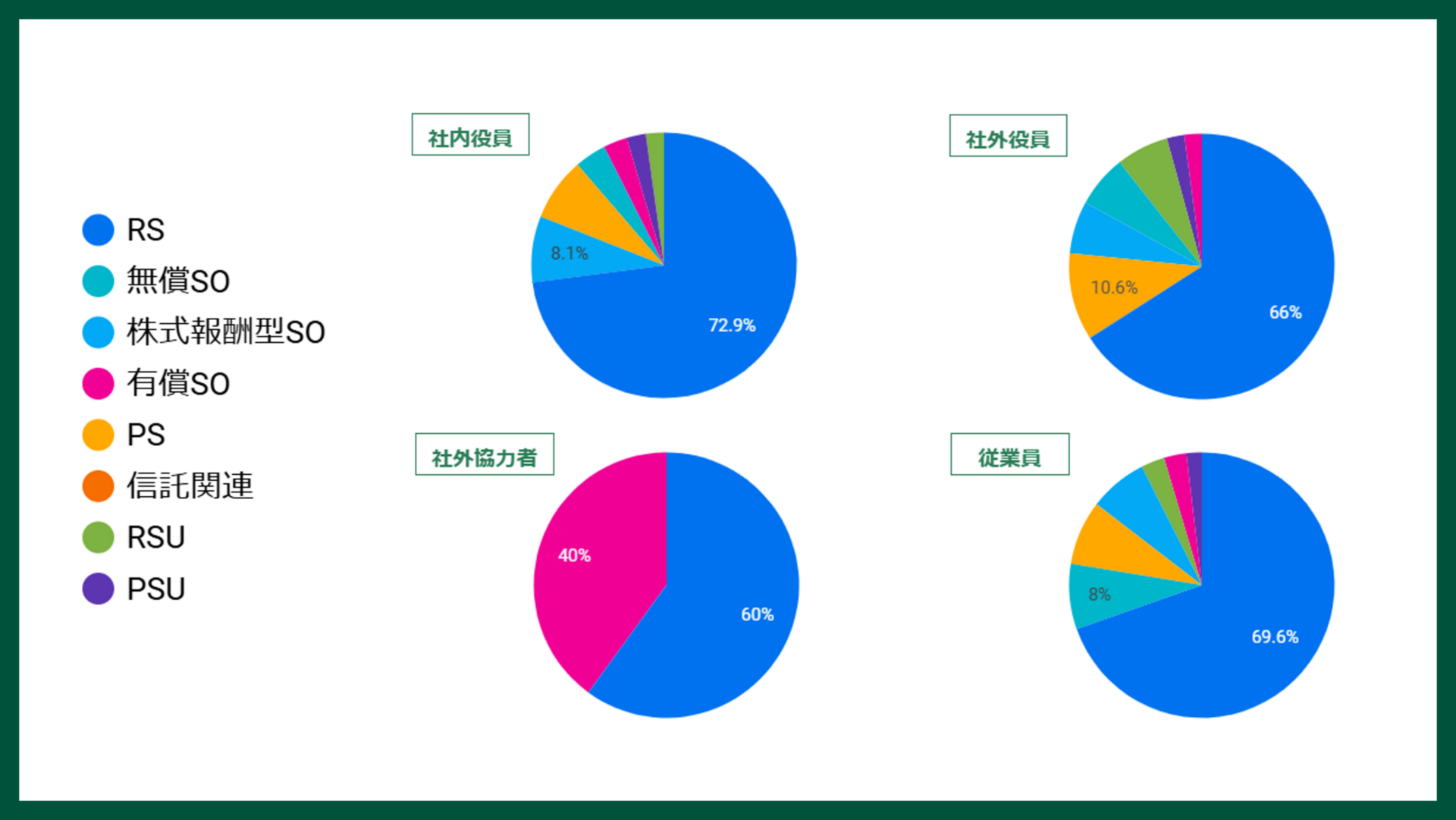

役職ごとの各制度の導入比率(信託関連除く)

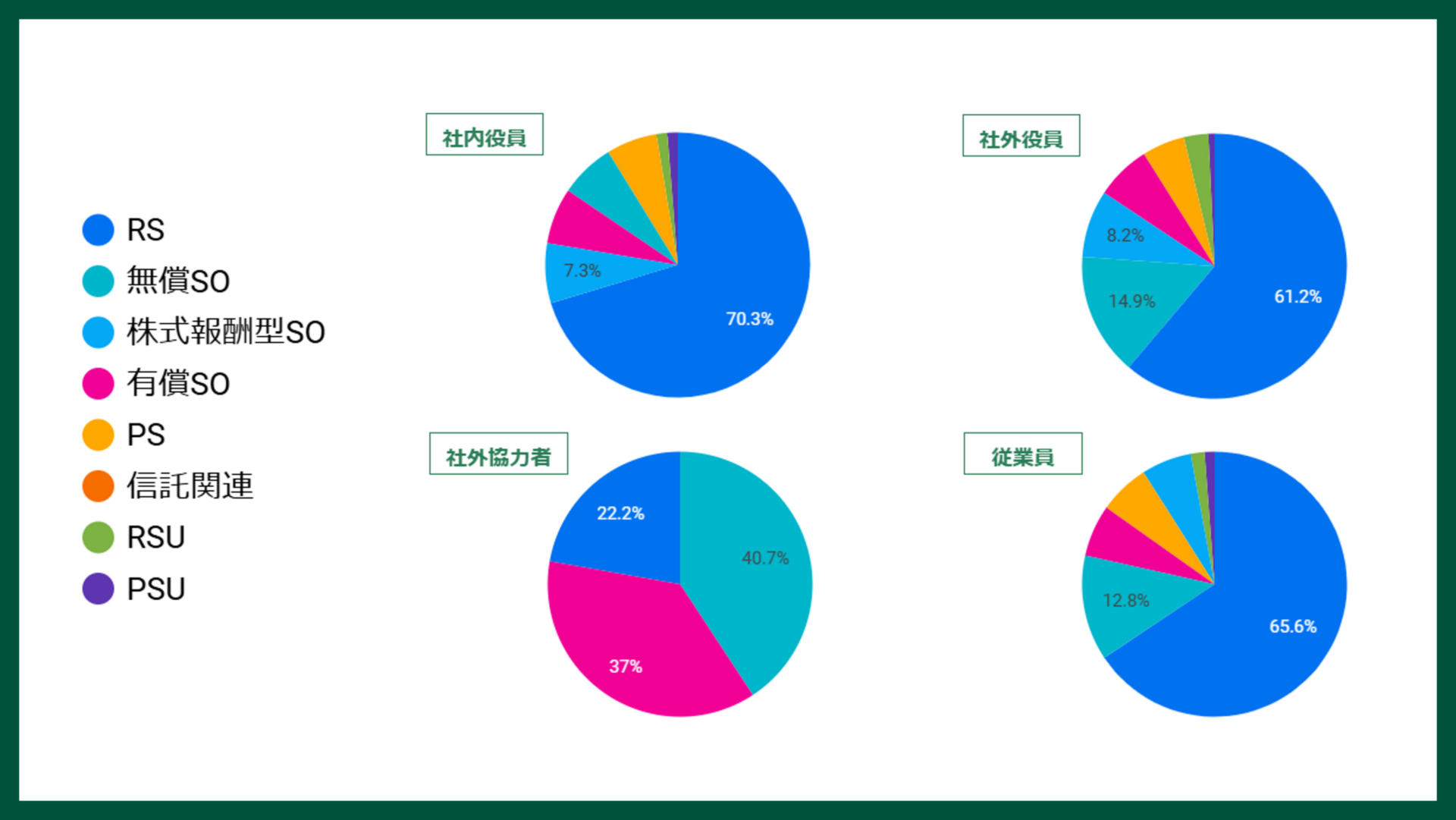

続いて、役職別にどのような株式報酬制度が導入されているかを見ていきます。

2025年における役職ごとの各制度の導入比率(信託関連除く)は下記の通りとなりました。

「社内役員」「社外役員」「従業員」「社外協力者」で最も多く導入されている株式報酬制度は「RS」となりました。

社内役員が他の役職と比べてRSの導入比率が高いのは、自社株式の継続保有による経営陣と株主の利害共有の促進が重視されているものと推測されます。

社内役員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 1,231 | 73.1% |

| RSU | 10 | 0.6% |

| PS | 96 | 5.7% |

| PSU | 29 | 1.7% |

| 無償SO | 102 | 6.1% |

| 有償SO | 123 | 7.3% |

| 株式報酬型SO | 94 | 5.6% |

社外役員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 94 | 74.0% |

| RSU | 1 | 0.8% |

| PS | 6 | 4.7% |

| PSU | 1 | 0.8% |

| 無償SO | 12 | 9.4% |

| 有償SO | 7 | 5.5% |

| 株式報酬型SO | 6 | 4.7% |

従業員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 1,007 | 69.3% |

| RSU | 21 | 1.4% |

| PS | 77 | 5.3% |

| PSU | 29 | 2.0% |

| 無償SO | 153 | 10.5% |

| 有償SO | 102 | 7.0% |

| 株式報酬型SO | 65 | 4.5% |

社外協力者

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 40 | 53.3% |

| RSU | 2 | 2.7% |

| PS | 4 | 5.3% |

| PSU | — | — |

| 無償SO | 8 | 10.7% |

| 有償SO | 13 | 17.3% |

| 株式報酬型SO | 4 | 5.3% |

2025年における株式報酬制度の導入傾向(東証グロース)

続いて、「東証グロース」市場に焦点を当てて、株式報酬制度の導入傾向を見ていきます。

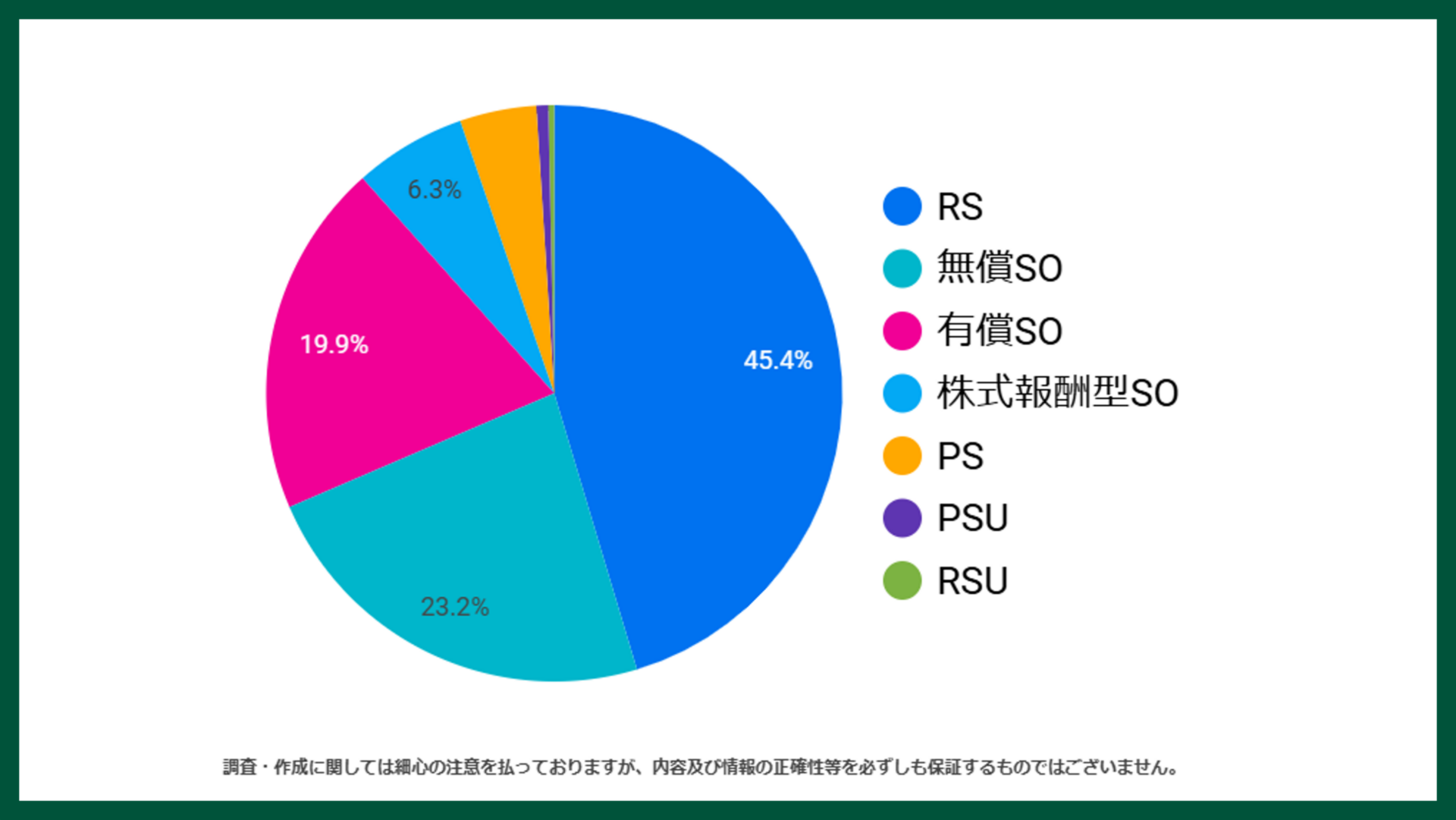

「東証グロース」における各制度の導入比率

2025年「東証グロース」における各制度の導入比率は全体で見ると下記の通りとなりました。最も多く導入されている株式報酬制度は全体の傾向と同じく「RS」となりましたが、全体傾向よりは少ない導入比率です。次いで「無償SO」と「有償SO」の導入比率は全体よりも多くなっています。

全体と比較してRSなどのフルバリュー型の比率が低く、無償SO・有償SOといったキャピタルゲイン型の比率が高いのは、成長性が高い企業が属するグロース市場ならではであり、業績および企業価値向上へのインセンティブ付け、株価上昇に対するコミットメントの引き出しが重要なフェイズであることを表しています。

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 166 | 48.1% |

| RSU | 5 | 1.4% |

| PS | 9 | 2.6% |

| PSU | 4 | 1.2% |

| 無償SO | 68 | 19.7% |

| 有償SO | 70 | 20.3% |

| 株式報酬型SO | 19 | 5.5% |

| 信託関連 | 4 | 1.2% |

「東証グロース」における役職ごとの各制度の導入比率(信託関連除く)

続いて、役職別にどのような株式報酬制度が導入されているかを見ていきます。

2025年「東証グロース」における役職ごとの各制度の導入比率(信託関連除く)は下記の通りとなりました。

「社内役員」「社外役員」「従業員」で最も多く導入されている株式報酬制度は「RS」となりましたが、「社外協力者」においては「有償SO」が最も多く導入されている制度となりました。

社内役員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 130 | 53.1% |

| RSU | 1 | 0.4% |

| PS | 8 | 3.3% |

| PSU | 3 | 1.2% |

| 無償SO | 37 | 15.1% |

| 有償SO | 57 | 23.2% |

| 株式報酬型SO | 9 | 3.7% |

社外役員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 20 | 52.6% |

| RSU | 1 | 2.6% |

| PS | 2 | 5.3% |

| PSU | — | — |

| 無償SO | 9 | 23.7% |

| 有償SO | 4 | 10.5% |

| 株式報酬型SO | 2 | 5.3% |

従業員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 90 | 43.4% |

| RSU | 5 | 2.2% |

| PS | 5 | 2.2% |

| PSU | 3 | 1.3% |

| 無償SO | 54 | 23.9% |

| 有償SO | 49 | 21.7% |

| 株式報酬型SO | 12 | 5.3% |

社外協力者

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 1 | 8.3% |

| RSU | — | — |

| PS | — | — |

| PSU | 1 | 8.3% |

| 無償SO | 3 | 25.0% |

| 有償SO | 5 | 41.7% |

| 株式報酬型SO | 2 | 16.7% |

「東証グロース」における特定企業の事例

続いて、「東証グロース」における特定企業の事例を紹介します。今回取り上げるのは「株式会社トヨクモの譲渡制限付株式(RS)」「プレシジョン・システム・サイエンス株式会社のPS」「株式会社タイミーの無償ストック・オプション」の3つとなります。

株式会社トヨクモの譲渡制限付株式(RS)の導入事例

🔗https://kabutan.jp/disclosures/pdf/20250415/140120250414515270

トヨクモ株式会社は、クラウドサービスを提供する東証グロース上場企業(証券コード:4058)です。

2025年4月15日に同社は譲渡制限付株式報酬として自己株式の処分を決議しました。処分株式数は108,272株、処分価額は1株につき2,458円、処分総額は約2億6,613万円となります。

この事例の最大の特徴は、当社対象者と子会社対象者で異なる役務提供期間を設定している点です。割当先は取締役6名(18,241株)、従業員7名(8,662株)、当社子会社取締役3名(81,369株)の合計16名となっています。配分として特徴的なのは、子会社取締役が約75.2%と圧倒的に多く、これは新たに当社グループに加わった子会社の取締役に対する大規模なインセンティブ付与であることを示しています。

譲渡制限解除の条件は、当社対象者と子会社対象者で異なる設計となっています。当社対象者(取締役及び従業員)については、払込期日の直前の当社定時株主総会の日から翌年に開催される当社定時株主総会の日までの約1年間(本役務提供期間①)、継続して当社または当社子会社の取締役又は従業員の地位にあったことを条件として、譲渡制限期間満了時に本割当株式の全部について譲渡制限が解除されます。

一方、子会社対象者については、払込期日の直前の子会社の定時株主総会の日から2028年に開催される当該子会社の定時株主総会の日までの約3年間(本役務提供期間②)、継続して当社または当社子会社の取締役又は従業員の地位にあったことを条件として、譲渡制限期間満了時に本割当株式の全部について譲渡制限が解除されます。この設計により、新たにグループに加わった子会社の取締役に対して、より長期的なコミットメントを求める意図が明確に表れています。

本制度は、在任・在職中は譲渡制限が継続する極めて長期的な設計と、当社対象者と子会社対象者で役務提供期間を1年と3年に分ける二段階構造により、既存の取締役・従業員には短期的な評価を、新たに加わった子会社取締役には中長期的なコミットメントを求める、戦略的な設計となっています。特に、子会社取締役への配分が全体の約75%を占めることから、M&A等によりグループに加わった企業の経営陣を当社グループに定着させ、グループ一体経営を推進する意図が明確に表れた制度といえます。

プレシジョン・システム・サイエンス株式会社のPSの導入事例

🔗https://kabutan.jp/disclosures/pdf/20250926/140120250926563429

プレシジョン・システム・サイエンス株式会社は、核酸自動抽出装置などのバイオ関連機器を開発・製造する東証グロース上場企業(証券コード:7707)です。

2025年9月26日に同社は業績条件型譲渡制限付株式報酬として自己株式の処分を決議しました。処分株式数は270,000株、処分価額は無償(公正な評価額として、取締役会前営業日である2025年9月25日の終値208円、総額約5,616万円)となります。

この事例の最大の特徴は、事業再生フェーズにある企業が「黒字化、増収・増益、復配」を最優先事項として、業績条件と復配条件を組み合わせた業績連動型の報酬制度を導入している点です。割当先は取締役5名(うち社外取締役2名)のみとなっており、経営陣に特化した報酬設計となっています。

譲渡制限解除の条件は、在籍条件と業績条件の二段階で構成されています。第一に、対象取締役が2025年9月26日開催の定時株主総会の日から、対象取締役2名については2030年に開催される定時株主総会の日まで(約5年間)、対象取締役3名については2027年に開催される定時株主総会の日まで(約2年間)、継続して取締役の地位にあることが求められます。この役務提供期間の違いにより、経営陣の中でも異なる期間のコミットメントを求める設計となっています。

第二に、本業績条件として2つの条件が設定されています。①2027年6月期の連結損益計算書における連結純利益が正の値である連結計算書類が会社法第444条第7項に基づき当該期に係る定時株主総会で報告されること(黒字化の達成)、②2027年に開催される定時株主総会の日までに、会社法第454条又は第459条に基づき株主総会又は取締役会の決議によって剰余金の配当(中間配当を含む)を行うことを決定したこと(復配の実現)の両方を満たすことが求められます。

これら両方の条件を満たした場合、譲渡制限期間満了時点において本割当株式の全部について譲渡制限が解除されます。

本制度の特徴は、事業再生フェーズにある企業が、黒字化の達成と復配の実現という明確な業績目標を設定し、さらに対象取締役ごとに2年間と5年間という異なる役務提供期間を設定することで、短期的な業績回復と中長期的な企業価値向上の両方にコミットメントを求める、極めて戦略的な設計となっています。また、本事業年度1回限りの付与とすることで、経営再建への強力なインセンティブを付与しつつ、将来的な希薄化を限定的に抑える配慮も示されています。

株式会社タイミーの無償ストック・オプションの導入事例

🔗https://kabutan.jp/disclosures/pdf/20251015/140120251015573811

株式会社タイミーは、スキマバイトアプリ「タイミー」を運営する東証グロース上場企業(証券コード:215A)です。

2025年10月15日に同社はストック・オプション(第17回新株予約権)の発行を決議しました。発行個数は6個(株式数18,000株)、発行価額は無償、行使価額は割当日の東京証券取引所グロース市場における終値(取引が成立していない場合は直近取引日の終値)となります。

この事例の最大の特徴は、当社従業員1名のみを対象とした極めて小規模なストック・オプション付与である点です。1名に対して18,000株分の新株予約権を付与することから、重要な役割を担う特定の従業員に対する個別のインセンティブ付与と考えられます。

権利行使条件として、第一に、権利行使時において当社または当社子会社・関連会社の取締役、監査役または従業員であることが求められます。ただし、定年退職、その他正当な理由があると取締役会が認めた場合は例外が認められます。第二に、相続人による行使は認められません。第三に、行使により発行済株式総数が発行可能株式総数を超過することとなる場合は行使できません。第四に、1個未満の行使はできません。第五に、その他の条件は新株予約権割当契約書に定められます。

本制度は、従業員1名という極めて限定的な対象者に対して18,000株という一定規模のストック・オプションを付与することで、特定のキーパーソンに対する強力なインセンティブと定着促進を図る、戦略的な人材マネジメント施策と位置付けられます。スタートアップ企業において、重要な役割を担う人材の獲得・維持は企業成長の鍵となることから、このような個別対応型のインセンティブ設計は合理的といえます。

2025年における株式報酬制度の導入傾向(東証スタンダード)

続いて、「東証スタンダード」市場に焦点を当てて、株式報酬制度の導入傾向を見ていきます。

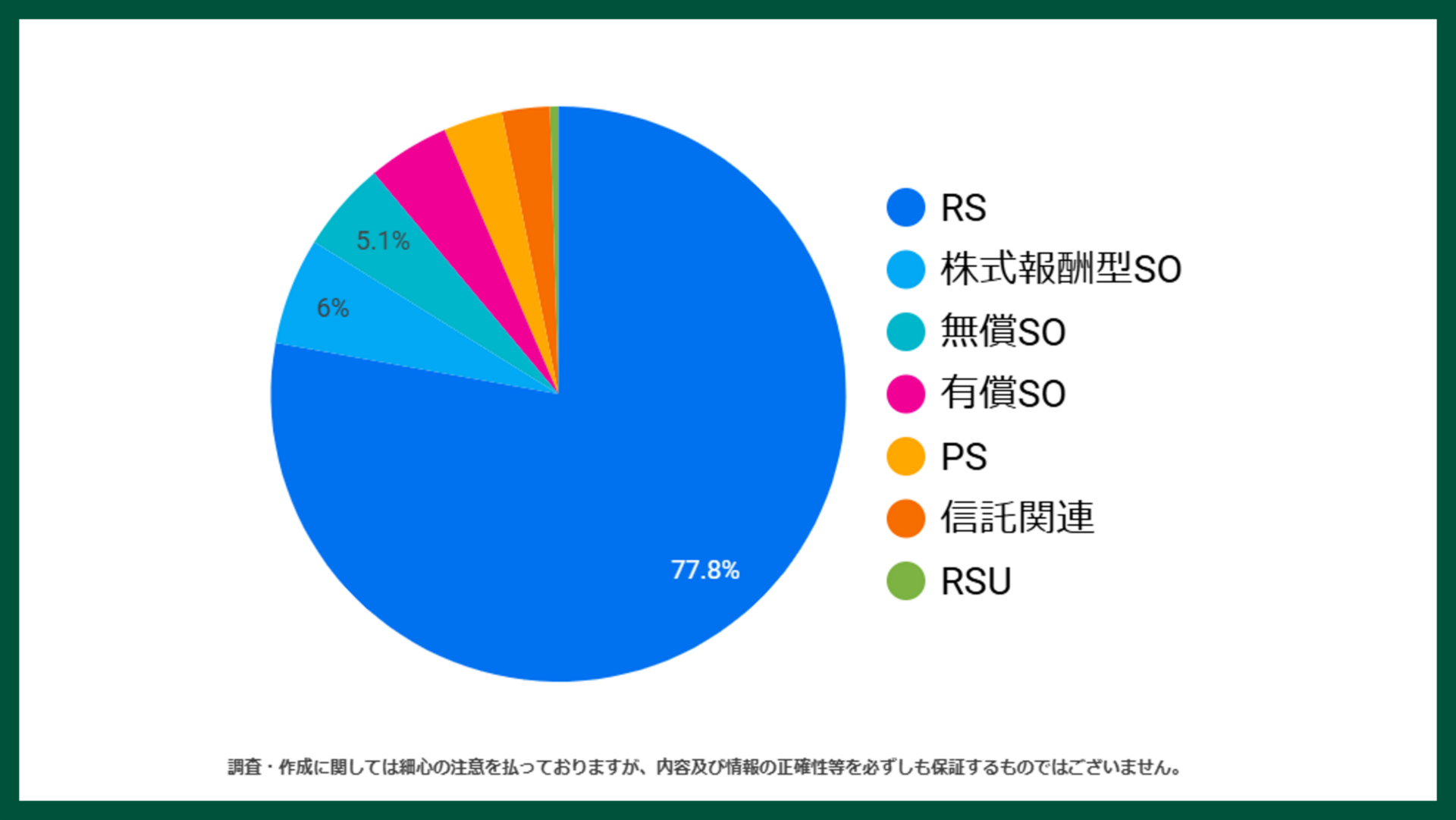

「東証スタンダード」における各制度の導入比率

2025年「東証スタンダード」における各制度の導入比率は全体で見ると下記の通りとなりました。最も多く導入されている株式報酬制度は全体の傾向と同じく「RS」となりましたが、全体傾向や東証グロースよりも多く、約80%の導入比率です。次いで「無償SO」と「有償SO」の導入比率が多くなっています。

安定的な成長を計画する企業が多く属する市場であるため、フルバリュー型かつ在籍要件型となるRSの導入比率が高くなっているものと推測されます。

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 534 | 77.8% |

| RSU | 2 | 0.3% |

| PS | 19 | 2.8% |

| PSU | 1 | 0.1% |

| 無償SO | 44 | 6.4% |

| 有償SO | 41 | 6.0% |

| 株式報酬型SO | 29 | 4.2% |

| 信託関連 | 16 | 2.3% |

「東証スタンダード」における役職ごとの各制度の導入比率(信託関連除く)

続いて、役職別にどのような株式報酬制度が導入されているかを見ていきます。

2025年「東証スタンダード」における役職ごとの各制度の導入比率(信託関連除く)は下記の通りとなりました。

「社内役員」「社外役員」「従業員」「社外協力者」、すべての役職で最も多く導入されている株式報酬制度は「RS」となりました。

社内役員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 472 | 82.4% |

| RSU | 2 | 0.3% |

| PS | 17 | 3.0% |

| PSU | 1 | 0.2% |

| 無償SO | 25 | 4.4% |

| 有償SO | 29 | 5.1% |

| 株式報酬型SO | 27 | 4.7% |

社外役員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 34 | 87.2% |

| RSU | — | — |

| PS | — | — |

| PSU | — | — |

| 無償SO | 3 | 7.7% |

| 有償SO | 1 | 2.6% |

| 株式報酬型SO | 1 | 2.6% |

従業員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 288 | 78.7% |

| RSU | 1 | 0.3% |

| PS | 9 | 2.5% |

| PSU | 1 | 0.3% |

| 無償SO | 42 | 11.5% |

| 有償SO | 19 | 5.2% |

| 株式報酬型SO | 6 | 1.6% |

社外協力者

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 18 | 62.1% |

| RSU | — | — |

| PS | 1 | 3.4% |

| PSU | — | — |

| 無償SO | 2 | 6.9% |

| 有償SO | 8 | 27.6% |

| 株式報酬型SO | — | — |

「東証スタンダード」における特定企業の事例

続いて、「東証スタンダード」における特定企業の事例を紹介します。今回取り上げるのは「ミナトホールディングス株式会社の譲渡制限付株式(RS)」「株式会社ヴィスのPS」「株式会社アートネイチャーの株式報酬型ストック・オプション」の3つとなります。

ミナトホールディングス株式会社の譲渡制限付株式(RS)の導入事例

🔗https://kabutan.jp/disclosures/pdf/20250725/140120250725520552

ミナトホールディングス株式会社は、EMC(電磁環境適合性)試験などを提供する東証スタンダード上場企業(証券コード:6862)です。

2025年7月25日に同社は譲渡制限付株式報酬として自己株式の処分を決議しました。処分株式数は160,000株、処分価額は1株につき722円、処分総額は約1億2,352万円となります。

この事例の最大の特徴は、譲渡制限期間を「退任時まで」とする極めて長期的な設計と、その制度変更の経緯が明確に開示されている点です。割当先は当社及び当社子会社の取締役並びに執行役員(監査等委員である取締役を除き、社外取締役を含む)43名(149,000株、約93.1%)と、当社の監査等委員である取締役(社外取締役を含む)2名(11,000株、約6.9%)の合計45名となっており、グループ全体の経営陣及び執行役員層に広く付与する設計となっています。

譲渡制限解除の条件は、割当対象者が譲渡制限期間中、継続して当社または当社子会社の取締役、監査等委員である取締役、監査役、執行役、執行役員及び使用人その他取締役会が定める地位のいずれかにあったことを条件として、譲渡制限期間満了時点で本割当株式の全部について譲渡制限が解除されます。

本制度は、当初3~5年間の譲渡制限期間から「退任時まで」という極めて長期的な設計に変更することで、対象役員に対して在任期間中継続して株式を保有させ、株主との利害を長期にわたって一致させる、株主重視の姿勢が明確に表れた制度となっています。グループ全体で45名という広範な対象者に付与することで、グループ一体経営と長期的な企業価値向上へのコミットメントを促進する設計となっています。

株式会社ヴィスのPSの導入事例

🔗https://kabutan.jp/disclosures/pdf/20250626/140120250624598104

株式会社ヴィスは、アパレル小売事業などを展開する東証スタンダード上場企業(証券コード:5071)です。

2025年6月26日に同社は業績連動型譲渡制限付株式報酬として新株式発行を決議しました。発行株式数は15,000株、発行価額は無償(公正な評価額として、取締役会決議の前営業日である2025年6月25日の終値1,239円、総額約1,859万円)となります。

この事例の最大の特徴は、連結営業利益の目標達成度に応じて株式を付与する業績連動型の設計と、退任時まで譲渡制限が継続する長期的な設計を組み合わせている点です。割当先は取締役3名(監査等委員である取締役を除く)のみとなっており、経営トップ層に特化した報酬制度となっています。

譲渡制限解除の条件は、対象取締役が死亡その他取締役会が正当と認める理由により当社の監査等委員ではない取締役を退任した場合、退任日の翌日をもって保有する本割当株式の全てについて譲渡制限が解除されます。

本制度は、連結営業利益の目標達成度という明確な業績指標に基づいて株式付与数を決定する業績連動型の設計と、退任時まで譲渡制限が継続する長期的な設計を組み合わせることで、短期的な業績達成へのインセンティブと長期的な企業価値向上へのコミットメントの両方を促進する、バランスの取れた制度となっています。また、非違行為等に対する厳格な無償取得規定を設けることで、コンプライアンス遵守へのインセンティブも組み込まれた設計となっています。

株式会社アートネイチャーの株式報酬型ストック・オプションの導入事例

🔗https://kabutan.jp/disclosures/pdf/20250620/140120250619593490

株式会社アートネイチャーは、かつら・ウィッグ事業などを展開する東証スタンダード上場企業(証券コード:7823)です。

2025年6月20日に同社は株式報酬型ストック・オプション(第9回新株予約権)の発行を決議しました。発行個数は613個(株式数61,300株)、発行価額はブラック・ショールズ・モデルにより算定した公正価格(報酬債権との相殺により金銭の払込みを要しない)、行使価額は1株につき1円となります。

この事例の最大の特徴は、行使価額を1円とする株式報酬型ストック・オプションであり、行使条件として「取締役の地位を喪失した日の翌日から10日間に限り一括行使」という退任時行使型の設計となっている点です。割当先は当社取締役(社外取締役を除く)6名のみとなっており、経営トップ層に特化した報酬制度となっています。

本制度の目的は、株主と株価変動によるメリットとリスクを共有し、当社グループの持続的な企業価値向上への貢献意欲を高めることとされています。

行使価額は1株につき1円と設定されており、これは株式報酬型ストック・オプションの典型的な設計です。行使価額を名目的な金額とすることで、実質的に株式そのものを交付することに近い経済効果を持たせています。

権利行使期間は2025年7月8日から2075年7月7日までの50年間と極めて長期に設定されています。この権利行使期間の設定により、長期にわたって権利行使の機会が確保されます。

また、権利行使条件が特徴的です。第一に、新株予約権者は権利行使期間内において、当社の取締役の地位を喪失した日の翌日から10日間(10日目が休日の場合は翌営業日)に限り、新株予約権を一括してのみ行使できます。この「退任時一括行使」の条件により、在任期間中は行使できず、退任時に限定して行使が可能となる設計です。

第二に、新株予約権者が死亡した場合、相続発生の日の翌日から1年を経過する日までの間に限り、その相続人のうち配偶者又は二親等以内の血族の者は、新株予約権を一括してのみ行使することができます。この規定により、死亡時には相続人による行使が認められ、遺族への経済的利益の承継が可能となっています。

本制度は、行使価額1円の株式報酬型ストック・オプションとして、実質的に株式報酬に近い経済効果を持たせつつ、「取締役の地位を喪失した日の翌日から10日間に限り一括行使」という退任時行使型の条件を付すことで、在任期間中の譲渡制限と退任時の確実な利益実現を両立させた設計となっています。50年間という極めて長期の権利行使期間と相続人による行使容認により、取締役に対する長期的なインセンティブと遺族への利益承継を実現する、バランスの取れた制度といえます。

2025年における株式報酬制度の導入傾向(東証プライム)

続いて、「東証プライム」の市場に焦点を当てて、株式報酬制度の導入傾向を見ていきます。

「東証プライム」における各制度の導入比率

2025年「東証プライム」における各制度の導入比率は全体で見ると下記の通りとなりました。最も多く導入されている株式報酬制度は全体の傾向と同じく「RS」となりました。次いで「株式報酬型SO」と「PS」の導入比率が多くなっています。

すでに企業規模が大きくなっている成熟企業が属する市場であるため、株価上昇時にメリットが大きいキャピタルゲイン型のSOは導入比率が低く、一方で、業績へのコミットメントとIR的なメッセージを込めつつ株主との価値共有を進めるためにフルバリュー型かつ業績連動型のPS・PSUの導入比率が高くなっていると考えられます。

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 792 | 69.6% |

| RSU | 15 | 1.3% |

| PS | 87 | 7.6% |

| PSU | 30 | 2.6% |

| 無償SO | 49 | 4.3% |

| 有償SO | 35 | 3.1% |

| 株式報酬型SO | 76 | 6.7% |

| 信託関連 | 54 | 4.7% |

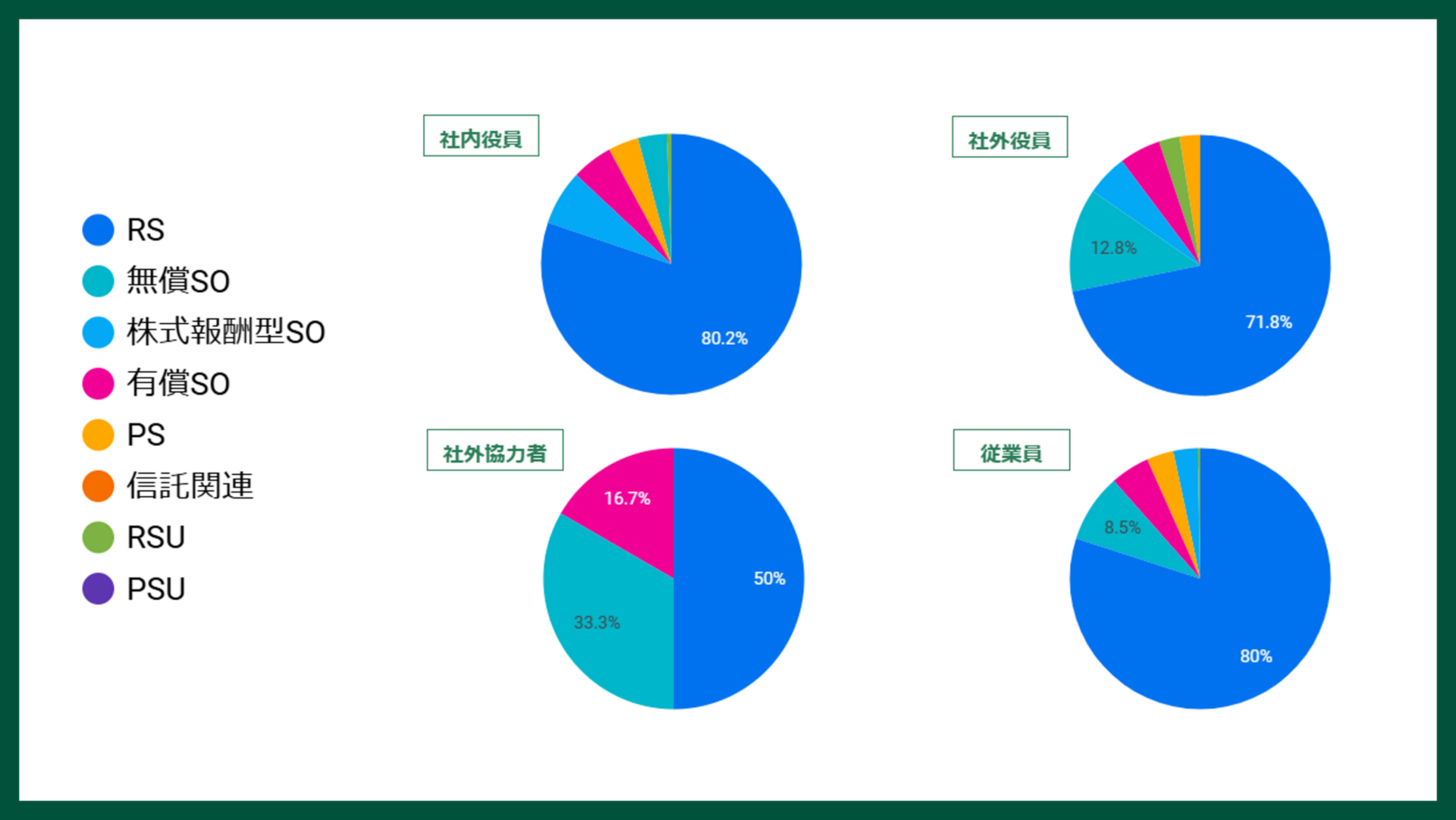

「東証プライム」における役職ごとの各制度の導入比率(信託関連除く)

続いて、役職別にどのような株式報酬制度が導入されているかを見ていきます。

2025年「東証プライム」における役職ごとの各制度の導入比率(信託関連除く)は下記の通りとなりました。

「社内役員」「社外役員」「従業員」「社外協力者」、すべての役職で最も多く導入されている株式報酬制度は「RS」となりました。

社内役員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 615 | 74.7% |

| RSU | 7 | 0.9% |

| PS | 71 | 8.6% |

| PSU | 25 | 3.0% |

| 無償SO | 21 | 2.6% |

| 有償SO | 29 | 3.5% |

| 株式報酬型SO | 55 | 6.7% |

社外役員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 39 | 83.0% |

| RSU | — | — |

| PS | 4 | 8.5% |

| PSU | 1 | 2.1% |

| 無償SO | — | — |

| 有償SO | — | — |

| 株式報酬型SO | 3 | 6.4% |

従業員

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 612 | 73.6% |

| RSU | 15 | 1.8% |

| PS | 63 | 7.6% |

| PSU | 25 | 3.0% |

| 無償SO | 41 | 4.9% |

| 有償SO | 30 | 3.6% |

| 株式報酬型SO | 45 | 5.4% |

社外協力者

| 制度の種類 | 件数(推定値) | 導入比率 |

|---|---|---|

| RS | 21 | 67.7% |

| RSU | 2 | 6.5% |

| PS | 3 | 9.7% |

| PSU | 3 | 9.7% |

| 無償SO | — | — |

| 有償SO | — | — |

| 株式報酬型SO | 2 | 6.5% |

「東証プライム」における特定企業の事例

続いて、「東証プライム」における特定企業の事例を紹介します。今回取り上げるのは「中外製薬株式会社のPS」「オリンパス株式会社のRSU・PSU」「株式会社ビックカメラの株式報酬型ストック・オプション」の3つとなります。

中外製薬株式会社の譲渡制限付株式の導入事例

🔗https://kabutan.jp/disclosures/pdf/20250327/140120250327501890

中外製薬株式会社は、医薬品の研究開発・製造・販売を行う東証プライム上場企業(証券コード:4519)です。

2025年3月27日に同社は譲渡制限付株式報酬として自己株式の処分を決議しました。処分株式数は79,800株、処分価額は1株につき7,091円、処分総額は約5億6,586万円となります。

この事例の最大の特徴は、勤務継続型と業績連動型の二つの異なる譲渡制限付株式を組み合わせた複合的な設計となっている点です。割当先は取締役3名(39,200株、約49.1%)、執行役員9名(13,800株、約17.3%)、従業員107名(26,800株、約33.6%)、子会社取締役4名(800株、約1.0%)、子会社従業員7名(1,400株、約1.8%)の合計130名となっており、グループ全体の幅広い層に付与する設計となっています。

本制度の中核となる二つの異なる株式の設計が特徴的です。

勤務継続型譲渡制限付株式は、対象取締役等が譲渡制限期間中、継続して所定の地位にあることを条件として、譲渡制限期間満了時点で本株式の全部について譲渡制限が解除されます。対象取締役の場合は当社の取締役の地位、それ以外の対象取締役等の場合は執行役員、従業員又は子会社・関連会社の取締役、従業員のいずれかの地位にあることが求められます。

業績連動型譲渡制限付株式は、対象取締役のみを対象とし、譲渡制限期間中継続して当社の取締役の地位にあることに加えて、業績目標の達成度に応じて譲渡制限が解除されます。業績指標として、比較対象企業群における3年間(2025年1月から2027年12月)のTotal Shareholders Return (TSR)の当社順位が採用されています。

TSRは、「(評価期間中の株価上昇額+評価期間中の配当額)÷当初株価」の計算式で算定され、当初株価は評価期間開始前3ヵ月の平均株価終値、最終株価は評価期間終了前3ヵ月の平均株価終値が用いられます。TSR順位に応じて決定される解除率は0%~100%の範囲で設定され、業績目標達成度の上限である150%を乗じて予め付与される株式数に対する解除率となります。

本制度は、勤務継続型により在籍継続へのインセンティブを付与しつつ、業績連動型により同業他社とのTSR比較に基づく相対的な業績評価を組み込むことで、短期的な在籍維持と中長期的な相対的株主価値向上の両方を促進する、製薬業界の特性を反映した高度に洗練された設計となっています。特に、TSRという株主価値を直接反映する指標を用い、比較対象企業群との相対評価を行うことで、市場全体の変動の影響を排除し、経営陣の真の貢献度を測定する仕組みとなっている点が特徴的です。

オリンパス株式会社のRSU・PSUの導入事例

🔗https://kabutan.jp/disclosures/pdf/20240626/140120240626538098

オリンパス株式会社は、医療機器や科学事業を展開する東証プライム上場企業(証券コード:7733)です。

2024年6月26日に同社は事後交付型譲渡制限付株式報酬(RSU:Restricted Stock Unit)制度および業績連動型株式報酬(PSU:Performance Share Unit)制度に基づく自己株式の処分を決定しました。処分株式数は502,745株、処分価額は1株につき2,579円、処分総額は約12億9,658万円となります。

この事例の最大の特徴は、RSU(事後交付型譲渡制限付株式)とPSU(業績連動型株式)を組み合わせた複合的な長期インセンティブ制度であり、複数年度にわたる付与分を一括して処分している点です。処分対象は①2021年3月期付与のRSU、②2022年3月期付与のRSU、③2022年3月期付与のTransformational FY22-RSU、④2023年3月期付与のRSU、⑤2024年3月期付与のRSU、⑥2022年3月期開始のPSU、⑦2023年3月期開始のPSU、⑧2024年3月期開始のPSUの合計8種類に及び、極めて複雑な制度設計となっています。

非業務執行取締役に対するRSUは、固定報酬として基本報酬を支給することに加え、取締役と株主との利害の共有を図るため、非業績連動型の株式報酬であるRSUを任期ごとに付与します。権利の確定は、日本居住者については退任時とし、日本非居住者については各地域における株式報酬の一般的な方法に準じて個別に設定されます。今回対象となる日本非居住者については任期終了ごとの権利確定としています。

執行役に対するRSUは、固定報酬である基本報酬、各期の業績に連動する短期インセンティブ報酬および長期インセンティブ報酬の組み合わせとなっており、長期インセンティブ報酬はRSUとPSUから構成されています。

RSUは、権利算定期間において当社グループに在籍することを条件として、予め設定した時期に予め設定した数の当社普通株式を支給する制度です。FY2022-RSUは権利算定期間を3年とし、権利算定期間の開始時点で取得の権利を有する株数を決定し3年経過後にその数の株式を支給します。

PSU制度の詳細について、PSUは3年間の業績評価期間において、予め基準となる株数を定めた上で、予め定めた業績評価指標の達成度に応じて一定の範囲で調整した数の当社普通株式を交付する制度です。

FY2022-PSUは、営業利益率、相対TSR(Total Shareholder Return)およびESGを業績評価指標としており、業績評価期間終了後に、報酬委員会で業績評価指標に対する達成度の確認を行い、支給率を決定の上、予め個別に定めていた基準株数にこの支給率を乗じ、支給株式の数を決定しました。

本制度は、RSU(事後交付型譲渡制限付株式)により在籍継続へのインセンティブを付与しつつ、PSU(業績連動型株式)により営業利益率、相対TSR、ESGという多面的な業績評価指標に基づく中長期的な業績達成へのインセンティブを付与する、グローバル企業に相応しい高度に洗練された報酬制度となっています。特に、Transformational FY22-RSUのような特別な状況下での柔軟な対応や、日本居住者と日本非居住者で異なる権利確定時期の設定、段階的権利確定方式の採用など、グローバルな報酬実務のベストプラクティスを取り入れた設計となっている点が特徴的です。

株式会社ビックカメラの株式報酬型ストック・オプションの導入事例

🔗https://kabutan.jp/disclosures/pdf/20251020/140120251020575988

株式会社ビックカメラは、家電量販店を全国展開する東証プライム上場企業(証券コード:3048)です。

2025年10月20日に同社は株式報酬型ストック・オプション(第8回新株予約権)の発行を決議しました。発行個数は2,094個(株式数209,400株)、発行価額はブラック・ショールズ・モデルにより算定した公正価格(報酬債権との相殺により金銭の払込みを要しない)、行使価額は1株につき1円となります。

この事例の最大の特徴は、行使価額を1円とする株式報酬型ストック・オプションを、執行役員及び従業員並びに子会社の従業員という広範な層に付与している点です。割当先は当社の執行役員及び従業員並びに当社子会社の従業員330名となっており、グループ全体の幅広い従業員層に対するインセンティブ制度として設計されています。

本制度の目的は、当社の執行役員及び従業員並びに当社子会社の従業員の中長期的な業績向上と企業価値向上に対する貢献意欲や士気を一層高めることとされています。

権利行使期間は2028年11月15日から2030年11月14日までの約2年間に設定されており、割当日から約3年間の据置期間が設けられています。この据置期間により、短期的な株価変動ではなく、中長期的な企業価値向上へのインセンティブを付与する設計となっています。

権利行使条件として、第一に、権利行使時において当社または当社子会社の取締役、執行役員又は従業員のいずれかの地位にあることが求められます。ただし、取締役が任期満了により退任した場合、執行役員又は従業員が定年で退職した場合、その他正当な理由がある場合は例外が認められます。第二に、新株予約権者が死亡した場合は、相続人はこれを行使できないとされています。第三に、その他の条件については新株予約権割当契約に定められます。

本制度は、行使価額1円の株式報酬型ストック・オプションとして、実質的に株式に近い経済効果を持たせつつ、約3年間の据置期間を設けることで中長期的な企業価値向上へのインセンティブを付与する設計となっています。特徴的なのは、執行役員及び従業員並びに子会社の従業員という広範な層330名を対象としている点であり、グループ全体の一体感醸成と従業員のモチベーション向上を図る、包括的なインセンティブ制度となっています。小売業という労働集約的な業態において、幅広い従業員層に株式報酬型ストック・オプションを付与することで、全社一丸となった企業価値向上への取り組みを促進する意図が明確に表れた制度設計といえます。

株式報酬制度の他の業界の事例をお探しなら

ここまで、「東証グロース」「東証スタンダード」「東証プライム」の3つの市場区分の株式報酬事例を紹介してきました。各株式報酬制度の具体的な事例や今回ご紹介できなかった各業界の事例をお探しなら弊社が提供する「株式報酬データベース」を一度、ご確認下さい。

「株式報酬制度 解説ガイドブック」に体系的にまとめています

ここまでの記事の内容はもちろん、基本的なポイントから各制度についての詳細まで、体系的にわかりやすくまとめた「株式報酬制度 解説ガイドブック」を無料配布しております。

無料でダウンロード可能ですので、株式報酬制度について情報収集されている方は、一度、下記からご確認下さい。

株式報酬制度・株価連動金銭報酬のお悩みをご相談ください

ここまで、主要な業界の株式報酬事例を紹介してきました。

本記事の内容が株式報酬制度を検討している皆さまの参考になれば幸いです。

O f All株式会社では、株式報酬制度やストック・オプションの設計・導入、役員報酬設計までトータルでご支援しております。未上場/上場、どのフェーズでも柔軟にお応え可能です。

株式報酬制度・役員報酬についてお悩みがございましたら、お気軽にご相談ください。

また、下記にて弊社の会社案内資料も配布しております、ご参考までにご確認いただけましたら幸いです。お急ぎの方はオンラインでの無料相談も承っておりますので、ぜひご活用ください。