譲渡制限付株式ユニット(RSU)とは?基礎知識からわかりやすく解説

とは?基礎知識からわかりやすく解説.png)

この記事でわかること

- 譲渡制限付株式ユニット(RSU)の基本的な概要

- 譲渡制限付株式ユニット(RSU)のメリット・デメリット

- 譲渡制限付株式ユニット(RSU)と他の制度の違い

- 譲渡制限付株式ユニット(RSU)が選択されやすい場面

- 譲渡制限付株式ユニット(RSU)における会計・税務処理

著者プロフィール

O f All株式会社

代表取締役

福地 悠太

主に上場企業に対するストック・オプションの設計・導入支援、エクイティ・ファイナンスに関するアドバイザリー業務、M&Aアドバイザリー業務等に従事。証券株式会社を経て、再びコンサルティング業に戻り、株式報酬制度の設計・導入支援、役員報酬制度の設計、指名報酬委員会の設置・運用に係る助言業務等を行う。

譲渡制限付株式ユニット(RSU)とは、企業の業績や株価に連動して支給されるインセンティブ報酬である株式報酬制度の一種であり、一定期間の継続勤務等の条件付きで株式が交付される権利(ユニット)を付与する報酬制度です。

本記事では譲渡制限付株式ユニット(RSU)、株式報酬制度の基本的な知識から主な種類、そして選定時のポイントまで解説していきます。

そもそも、株式報酬制度とは?

株式報酬制度とは、「企業が報酬として自社の株式や新株予約権を交付する報酬制度」です。

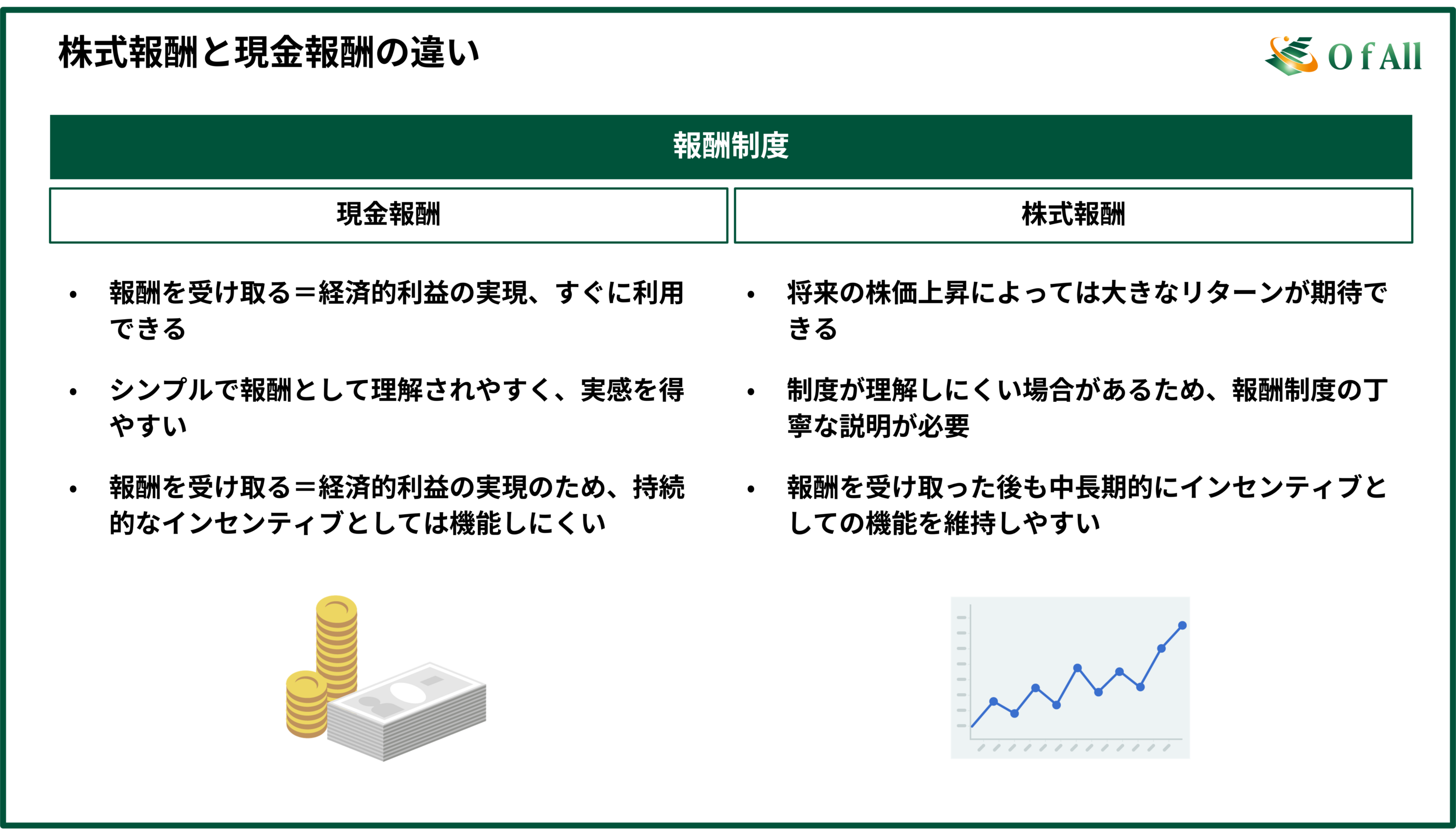

報酬の形態は主に、現金を交付する「現金報酬」と株式や新株予約権を交付する「株式報酬」の2つに分類されます。株式報酬は、一般的な現金報酬と比較して、中長期的なインセンティブとして機能しやすいという特徴などがあります。また、株価に連動させて現金報酬を支払う「株価連動金銭報酬」という形式の報酬制度も存在します。

株式報酬制度について基礎から知りたい方は以下の記事をご確認いただければ幸いです。

🔗株式報酬制度とは?基礎から11種類の制度・選び方まで理解しやすく解説

譲渡制限付株式ユニット(RSU)は株式報酬制度の中のひとつの種類

株式報酬制度・株価連動金銭報酬には主に11種類の制度がありますが、譲渡制限付株式ユニット(RSU)はその中の一種です。11種類の特徴については下記の表の通りとなります。

| 株式報酬制度・株価連動金銭報酬の種類 | フェーズ | 概要 |

|---|---|---|

| 譲渡制限付株式(RS) | 上場企業 | 一定期間の譲渡制限(継続勤務等の条件)が付された現物株式を付与する報酬制度。 |

| 譲渡制限付株式ユニット(RSU) | 上場企業 | 一定期間の継続勤務等の条件付で株式が交付される権利(ユニット)を付与する報酬制度。 |

| パフォーマンス・シェア(PS) | 上場企業 | 事前に設定した業績目標等(売上高・利益額など)による譲渡制限が付された現物株式を付与する報酬制度。 |

| パフォーマンス・シェア・ユニット(PSU) | 上場企業 | 事前に設定した業績目標等(売上高・利益額など)が達成された際に株式が交付される権利(ユニット)を付与する報酬制度。 |

| 株式給付信託 | 上場企業 | 信託を通じて対象者へ自社株式を給付する報酬制度。給付に際してはポイントを介す。 |

| 株式報酬型ストック・オプション(1円ストック・オプション) | 上場企業 | 発行のタイミングで付与対象者による金銭の払い込みを必要とせず、権利行使価額を1円に設定するストック・オプション。 |

| 無償ストック・オプション | 上場企業 未上場企業 | あらかじめ定めた価額(権利行使価額)で自社の株式を取得できる権利(新株予約権)を付与する報酬制度。税制適格要件を満たせば、課税のタイミングが1回のみとなるが、税制適格要件を満たさない場合、課税は権利行使時と株式売却時の2回にわたり行われる。 |

| 有償ストック・オプション | 上場企業 未上場企業 | 新株予約権の発行のタイミングで付与対象者による金銭の払い込みが発生する。税務上、報酬ではなく、有価証券の売買として扱われる。 |

| コール・オプション (譲渡予約権) | 上場企業 未上場企業 | 株主が保有する株式を、付与対象者が一定の条件の下で購入できる権利。株式を保有する株主と相対での取引をする制度。 |

| ストック・アプリシエーション・ライト(SAR) | 上場企業 未上場企業 上場予定無し | あらかじめ株価を設定(権利を付与した時点での株価等)し、権利確定の時に設定した株価と権利確定時の株価の差額を、現金等で支給する株価連動金銭報酬。 |

| ファントムストック | 上場企業 未上場企業 上場予定無し | 定めた一定の株数分の権利を付与し、権利確定の時には、その株数に権利確定時の株価を乗じた額を現金等で支給する株価連動金銭報酬。 |

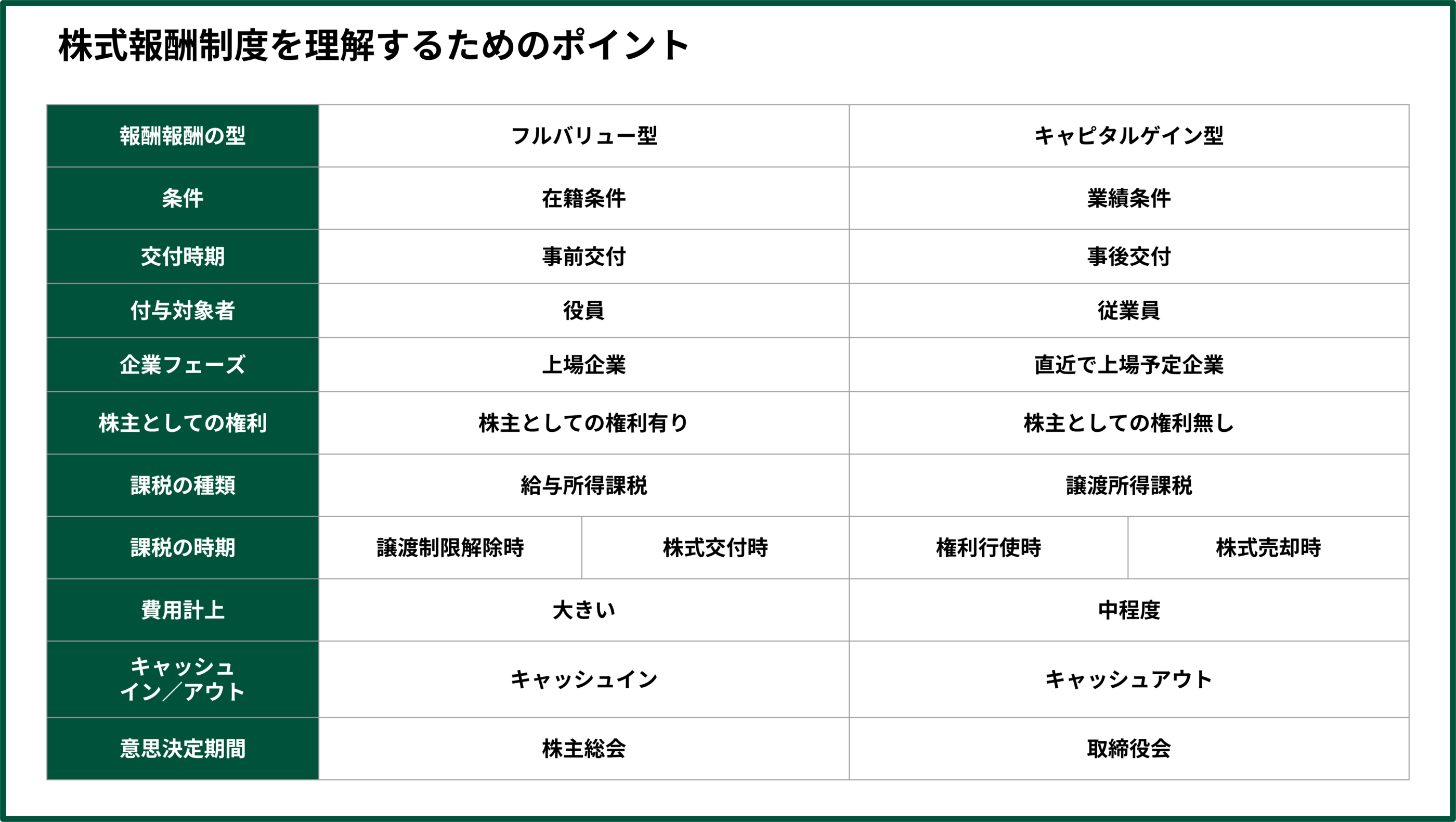

株式報酬制度を理解するためのポイント

譲渡制限付株式ユニット(RSU)の解説に入る前に、まずは、株式報酬制度を理解していくために抑えるべきポイントを解説していきます。

これらの項目は株式報酬制度を理解する上でも、各制度の特徴を捉える上でも重要ポイントとなるため、ご参考にしていただければ幸いです。

抑えるべきポイントとして挙げられるのは「報酬の型」「条件」「交付時期」「付与対象者」「企業フェーズ」「株主としての権利」「課税の種類」「課税の時期」「費用計上」「キャッシュイン/アウト」「意思決定期間」となります。それぞれのポイントに以下のような選択肢があります。

株式報酬制度においてはこれらのポイントの各選択肢について検討しながら、どの種類の制度を選定するか、どのように設計するかを考えていきます。

各ポイントについてさらに詳しく知りたい方は以下の記事をご確認下さい。

株式報酬制度を理解するためのポイントを把握した上で、次は譲渡制限付株式ユニット(RSU)が具体的に、どのような仕組みなのか、どのような場面で選ばれやすいのか、を解説していきます。

譲渡制限付株式ユニット(RSU)とは?

譲渡制限付株式ユニット(RSU)の仕組み

譲渡制限付株式ユニット(RSU:Restricted Stock Unit)は、一定期間の継続勤務等の条件付で株式が交付される権利(ユニット)を付与する報酬制度です。このユニットは、将来的に株式を得る権利を表しますが、この時点では実際の株式は交付されません。付与時から定めた一定期間終了時まで継続勤務することでユニット数に応じた株式を受け取ることができます。条件が満たせなかった場合は会社側がユニットを没収し、株式の交付はされないこととなります。

-1920x1083.png)

譲渡制限付株式ユニット(RSU)における一連の流れと特徴は以下となります。

の流れと特徴.png)

譲渡制限付株式ユニット(RSU)は株式そのものを報酬とするフルバリュー型と呼ばれる株式報酬で、付与対象者の報酬額が株価と完全に連動することが特徴です。株式を交付する際は継続勤務などの在籍条件をつけた譲渡制限付株式ユニットを交付します。このユニットは、将来的に株式を得る権利を表しますが、この時点では実際の株式は交付されないため、株主としての権利は無しとなります。

一般的に役員・従業員のどちらの付与対象者にも用いられる制度となっており、比較的、成熟フェーズに入った上場企業が導入することが多いです。

導入においては上場企業の場合、株式等の募集事項の決定決議を取締役会で行う必要があります。さらに、役員に株式報酬を付与する際に、株主総会で報酬として役員に株式等を付与すること、または株式として役員に報酬を付与するための報酬枠の承認決議をとる必要があります。また、役員以外に株式報酬を付与する場合でも、特に有利な条件で株式等を支給するのであれば、株主総会で株式等の有利発行決議をとらなければなりません。

譲渡制限付株式ユニット(RSU)の税務処理

- 付与対象者側への課税

付与対象者側における課税に関しては、2つのタイミングで発生します。

1つ目は、ユニット付与後に、該当のユニットの権利が確定したタイミングです。この時に、権利確定した株式の評価額(交付時点の1株あたりの株価×株数)に最大55%(給与所得税 最大45%+住民税 10%)の給与所得課税がかかります。

2つ目は、権利確定した株式を売却する時です。こちらは売却価額から交付時点の株式の評価額を引いた金額に対して一律20.315%(譲渡所得税 15.315%+住民税 5%)の譲渡所得課税がかかります。

- 発行会社の税務処理

従業員向けに発行したものに関しては損金算入が可能です。一方で、役員向けに発行したものに関しては「🔗事前確定届出給与」の要件を満たした場合、損金算入することが可能です。

譲渡制限付株式ユニット(RSU)の会計処理

譲渡制限付株式ユニット(RSU)は付与時に株式を付与しているわけではないため、一般的にはユニット付与後、「対象勤務期間」に基づいて、毎期末・四半期末等の株価(公正な評価額)にて洗い替え(更新処理)をしながら「株式報酬費用」として計上していきます。

の会計処理-1024x422.png)

※「対象勤務期間」とは、付与した報酬(株式)に対して、会社が付与対象者から対価として役務提供を受けることとして定める期間です。そのため、対象勤務期間を満了することで権利を確定することができます。

そのため、当初想定していたよりも株価が上昇した場合などは株式報酬費用の計上金額が大きくなってしまう点などに注意が必要です。

続いて、RSU導入のメリットについて解説していきます。

譲渡制限付株式ユニット(RSU)導入のメリット

続いて、譲渡制限付株式ユニット(RSU)導入のメリットについて解説していきます。

株式報酬制度の全体としてのメリット・デメリットはこちらをご確認下さい。

優秀な人材の獲得と定着

RSUはRSと同様に、一定期間の勤務を条件としているため、優秀な人材の獲得と定着に効果的です。報酬の一部を株式で支給することで、長期的なコミットメントを促すことができます。

成熟フェーズにおいてもインセンティブ効果が見込める

ストック・オプションなどのキャピタルゲイン型のインセンティブ制度や業績連動型の株式報酬と現在の企業フェーズや状況がマッチしない場合などでも、RSUであれば、インセンティブ効果を見込める場合などがあります。

付与対象者(役職員)の納税資金に関して手当てすることが可能

権利確定したユニットに対して、一定割合を株式ではなく、株式の時価相当額の金銭で交付することができるため、付与対象者の納税資金の確保をすることができます。

譲渡制限付株式ユニット(RSU)導入のデメリット

メリットがある一方でデメリットも存在します。よくあるデメリットとしては在籍条件であることに付随するものが多いです。

会社や個人のパフォーマンスと連動しない

在籍条件での株式交付となるため、会社・個人のパフォーマンスと交付株式数は連動しません。そのため、付与対象者によっては適切な交付株式数にならない場合があります。

株数や報酬規模は多くしづらい

在籍条件での権利確定となり、業績と交付株式数が連動していないため、株数や報酬規模は多くしづらい懸念点があります。

ユニット付与からの株価上昇に応じて費用計上が大きくなってしまう

前述の会計処理部分でも触れたとおり、ユニット付与後に株価が上昇していった場合、それに応じて費用計上額が大きくなってしまいます。

他の株式報酬制度との違い

続いて、譲渡制限付株式ユニット(RSU)と他の主要な株式報酬制度の違いについて解説していきます。

ここでは、まず「ストック・オプション」との違いを解説した後に、在籍条件が付いた譲渡制限付株式ユニットではなく株式を付与するタイプの「譲渡制限付株式(RS)」、同じく業績条件が付いた譲渡制限付の株式ではなくユニットを付与するタイプの「パフォーマンス・シェア・ユニット(PSU)」を比較対象として解説いたします。

先ほどの株式報酬制度を理解するためポイントを比較した表が下記となります。

譲渡制限付株式ユニット(RSU)とストック・オプションの違い

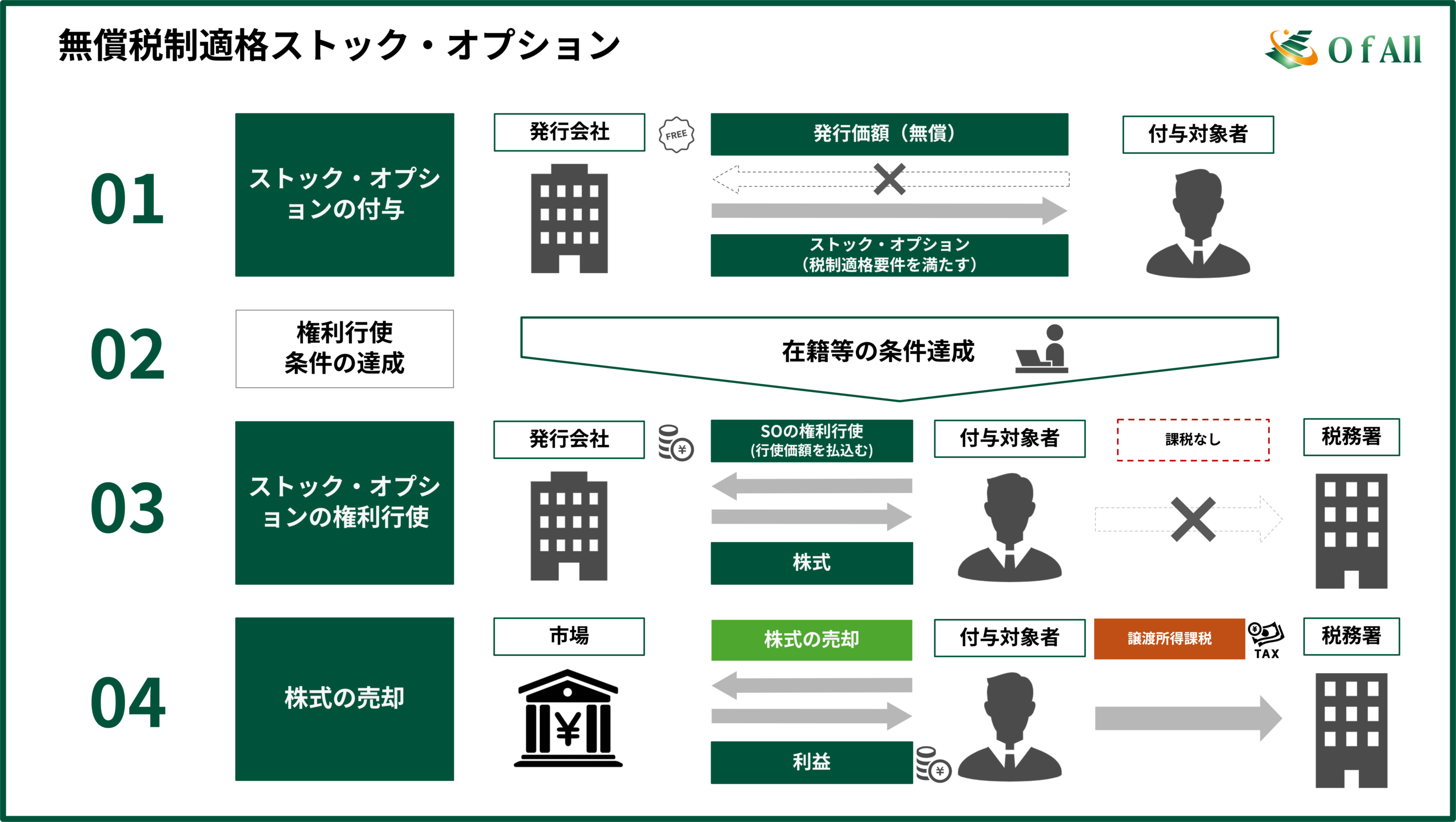

ストック・オプションとは、あらかじめ定めた価額(権利行使価額)で自社の株式を取得できる権利(新株予約権)を付与する制度です。付与対象者はストック・オプションの権利を行使して株式を取得し、その後売却することでキャピタルゲインを得ることができます。

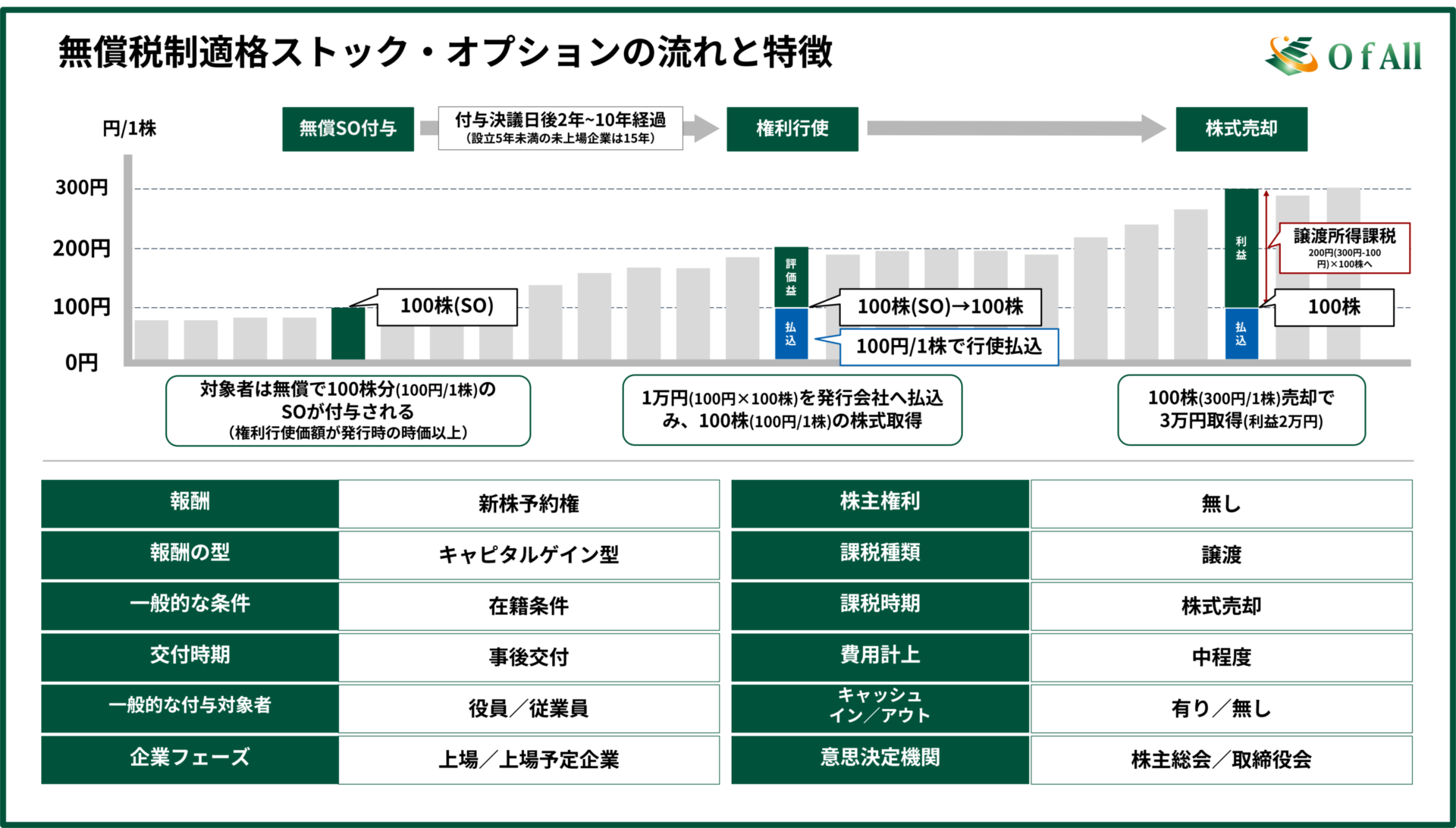

一般的な「無償税制適格ストック・オプション」は以下のような流れになります。

譲渡制限付株式ユニット(RSU)は株式そのものを報酬(当初は株式ではなくユニットを付与)としている点に対して、ストック・オプションは新株予約権(あらかじめ定めた価額で自社の株式を取得できる権利)である点が大きな違いとなります。

そのため、RSUは株式そのものまたは株価相当額の金銭を報酬として付与する「フルバリュー型」であるのに対して、ストック・オプションは基本的には、付与対象者の報酬額が一時点からの株価上昇分(株価の値上がり益)に連動する「キャピタルゲイン型」になります。

また、RSUは条件達成によって、付与されたユニット分の株式を取得できる権利が確定しますが、ストック・オプションは新株予約権であるため、条件達成により権利行使可能となり、その後に付与対象者側で権利行使を実施します。

譲渡制限付株式ユニット(RSU)と譲渡制限付株式(RS)の違い

譲渡制限付株式(RS:Restricted Stock)は、一定期間の譲渡制限(継続勤務等の条件)が付された現物株式を付与する報酬制度です。譲渡制限期間中は株式を自由に売却することができません。譲渡制限期間の開始から終了時まで継続勤務することで譲渡制限が解除され、付与対象者は株式を売却できるようになります。条件が満たせなかった場合は会社側が株式を無償取得します。

.png)

譲渡制限付株式(RS)における一連の流れと特徴は以下となります。

の流れと特徴.png)

🔗譲渡制限付株式(RS)とは?基礎知識からわかりやすく解説

譲渡制限付株式ユニット(RSU)との違いとして、譲渡制限付株式(RS)は株式の交付時期としては事前交付となり、RS付与時に株式も付与するため、株主としての権利はその時点で有ります。また、条件達成によって、株式の譲渡制限が解除されます。

譲渡制限付株式ユニット(RSU)とパフォーマンス・シェア・ユニット(PSU)の違い

パフォーマンス・シェア・ユニット(PSU:Performance Share Unit)は、事前に設定した業績目標等(売上高・利益額など)が達成された際に株式が交付される権利(ユニット)を付与する報酬制度です。このユニットは、将来的に株式を得る権利を表しますが、この時点では実際の株式は交付されません。事前に設定した業績目標等の達成で権利が確定し、ユニット数に応じた株式を受け取ることができます。条件未達の場合は会社側がユニットを没収し、株式の全部または一部は交付されません。

.png)

パフォーマンス・シェア・ユニット(PSU)における一連の流れと特徴は以下となります。

の流れと特徴.png)

🔗パフォーマンス・シェア・ユニット(PSU)とは?基礎知識からわかりやすく解説

譲渡制限付株式ユニット(RSU)との違いとして、パフォーマンス・シェア・ユニット(PSU)はRSUと同様に譲渡制限が付いた株式ユニットを付与しますが、権利確定の条件が在籍条件ではなく、業績条件となることが大きな違いです。権利確定条件が業績条件であることから一般的に役員や一定以上の役職者に向けて利用されることが多いです。

株式報酬制度の選び方

ここまで、譲渡制限付株式ユニット(RSU)について解説してきましたが、実際に株式報酬制度を選択していく際にどのようなポイントをもとに検討していけばよいのかを、考慮されやすい主なポイントにフォーカスして、解説していきます。

株式報酬制度 選定時の主なポイント

株式報酬制度を選択していく際に考慮されやすいポイントは以下になります。

- 自社のフェーズ

成長/成熟のいずれのフェーズかというポイントです。一般的に成長フェーズであればキャピタルゲイン型、成熟フェーズであればフルバリュー型の制度が適している可能性が高くなります。

- 付与対象者の属性

どういったレイヤー・属性に報酬を付与するかというポイントです。一般的には役員やハイレイヤーであれば業績連動型が受け入れやすく、一般従業員層は業績連動型より在籍条件型が選択されやすいです。

- 条件(効果)

どのような条件達成によって譲渡制限解除・権利確定等とするかというポイントです。設定した条件によって、もたらすインセンティブの効果が変わってきます。

- 会計上の影響

費用計上の規模と費用認識時期がいつになるかというポイントです。

- 課税

最終的に付与対象者にどのくらいの課税があるかというポイント。株価の上昇想定と課税の種類から制度ごとの最終利益見込みを比較して検討します。

- コーポレートガバナンス

上場企業としてのガバナンスや少数・既存株主の利益を害する内容にならないかというポイントです。

譲渡制限付株式ユニット(RSU)が選択されやすい一例

前述の株式報酬制度の選択時に考慮されやすいポイントにおいて、企業の状況や要望から、譲渡制限付株式ユニット(RSU)が選択されやすい場合の事例を紹介していきます。

実際には考慮する点はこのポイント以外にも多々あるため、あくまで参考例としてご認識いただけますと幸いです。

の選定例.png)

譲渡制限付株式ユニット(RSU)の導入事例

譲渡制限付株式ユニット(RSU)の具体的な事例をお探しならO f All株式会社が提供する「株式報酬データベース」を一度、ご確認下さい。

「株式報酬制度 解説ガイドブック」に体系的にまとめています

ここまでの記事の内容はもちろん、基本的なポイントから各制度についての詳細まで、体系的にわかりやすくまとめた「株式報酬制度 解説ガイドブック」を無料配布しております。

無料でダウンロード可能ですので、株式報酬制度について情報収集されている方は、一度、下記からご確認下さい。

譲渡制限付株式ユニット(RSU)や株式報酬制度のお悩みをご相談ください

ここまで、譲渡制限付株式ユニット(RSU)について、基礎的な内容・仕組みから他の制度との違いなどを解説してきました。

本記事の内容が譲渡制限付株式ユニット(RSU)や株式報酬制度を検討している皆さまの参考になれば幸いです。

O f All株式会社では、株式報酬制度やストック・オプションの設計・導入、役員報酬設計までトータルでご支援しております。未上場/上場、どのフェーズでも柔軟にお応え可能です。

株式報酬制度・役員報酬についてお悩みがございましたら、お気軽にご相談ください。

また、下記にて弊社の会社案内資料も配布しております、ご参考までにご確認いただけましたら幸いです。お急ぎの方はオンラインでの無料相談も承っておりますので、ぜひご活用ください。